NYSE、株式・ETFのトークン化を視野に新基盤開発へ

米ニューヨーク証券取引所(NYSE)は2026年1月19日、米国株式およびETFを対象としたトークン化証券取引と、オンチェーン決済に対応する新たな取引プラットフォームの開発構想を発表しました。

NYSEの発表によると、同プラットフォームは、証券市場における取引・決済の在り方を見直す取り組みとして位置付けられており、24時間365日の継続的な取引を可能とする設計となっています。

従来の取引時間に依存しない市場運営に加え、即時決済の実装、端株取引(1株未満の売買)、ドル建てによる注文入力、ステーブルコインを活用した資金決済など、現行制度下では限定的であった機能を統合する方針です。

システム基盤には、NYSEが運用する高速取引インフラ「Pillar」とブロックチェーン技術を組み合わせた構成が採用され、複数のブロックチェーンを活用した決済処理および資産保管にも対応する計画とされています。

また、発行されるトークン化株式は、従来の上場株式と法的・経済的に同等と位置付けられ、配当の受領や議決権の行使など、株主としての権利が維持されると説明されています。

なお、同プラットフォームの正式な稼働については、関係する規制当局からの承認取得が前提条件となる見通しです。

「トークン化株式は次の主戦場」

NYSEのトークン化証券構想が示す市場インフラの転換

マッチングエンジンと分散型決済の融合モデル

NYSEが構想する新プラットフォームは、同取引所の既存マッチングエンジンである「Pillar」と、ブロックチェーンを基盤とした決済・清算システムを連携させることで構築される取引インフラです。

発表によれば、取引執行から決済までのプロセスをオンチェーン上で完結させる設計とされており、処理の迅速化や透明性の確保が想定されています。

また、複数のブロックチェーンを活用した決済および資産カストディへの対応も想定されており、特定の技術基盤に依存しない柔軟な設計が意図されています。

発行されるトークン化株式は、従来の株式と1対1で対応するデジタル証券として位置付けられ、保有者は配当金の受領や議決権行使など、通常の株主と同一の権利を有するとされています。

取引ルールについても、既存の証券市場の枠組みに準拠する方針が示されており、適格なブローカーおよびディーラーに対して公平な市場アクセスが提供される見通しです。

ICE戦略の中核に位置付けられる証券オンチェーン化

今回の発表は、NYSEの親会社であるインターコンチネンタル取引所(ICE)が進めるデジタル戦略の一環に位置付けられています。

ICEは24時間取引市場やトークン化担保への対応を視野に入れ、清算インフラの近代化を段階的に進めており、本プラットフォームはその中核的な取り組みの一つとされています。

24時間市場化がもたらす証券取引の再定義

米国市場では近年、株式取引時間の拡大を求める投資家の要請が強まっており、規制当局も時間外取引の在り方について検討を進めています。

ナスダックは平日23時間取引の実現に向けた申請を行っており、ロビンフッドなど主要証券会社も取引時間の延長を進めています。

こうした市場環境を背景に、NYSEはトークン化とオンチェーン決済を活用した、常時稼働する市場インフラの構築を進める方針です。

NYSE社長のリン・マーティン氏は公式発表の中で、厳格な規制基準を維持した上で先端技術を導入する姿勢を示し、証券市場をオンチェーンの時代へと移行させる意義を強調しました。

また、ICEで戦略部門を統括するマイケル・ブラウグランド氏も「トークン化証券の導入は同社がオンチェーン市場インフラを構築する上で重要な節目になる」との認識を示しています。

SWIFT、トークン化債券決済実証完了

RWAトークン化が本格化する2026年、資本市場の転換点

米国債・金トークンが牽引するRWA市場

NYSEによるトークン化証券プラットフォーム構想は、RWA(現実資産)トークン化が進展する市場環境の中で示されました。

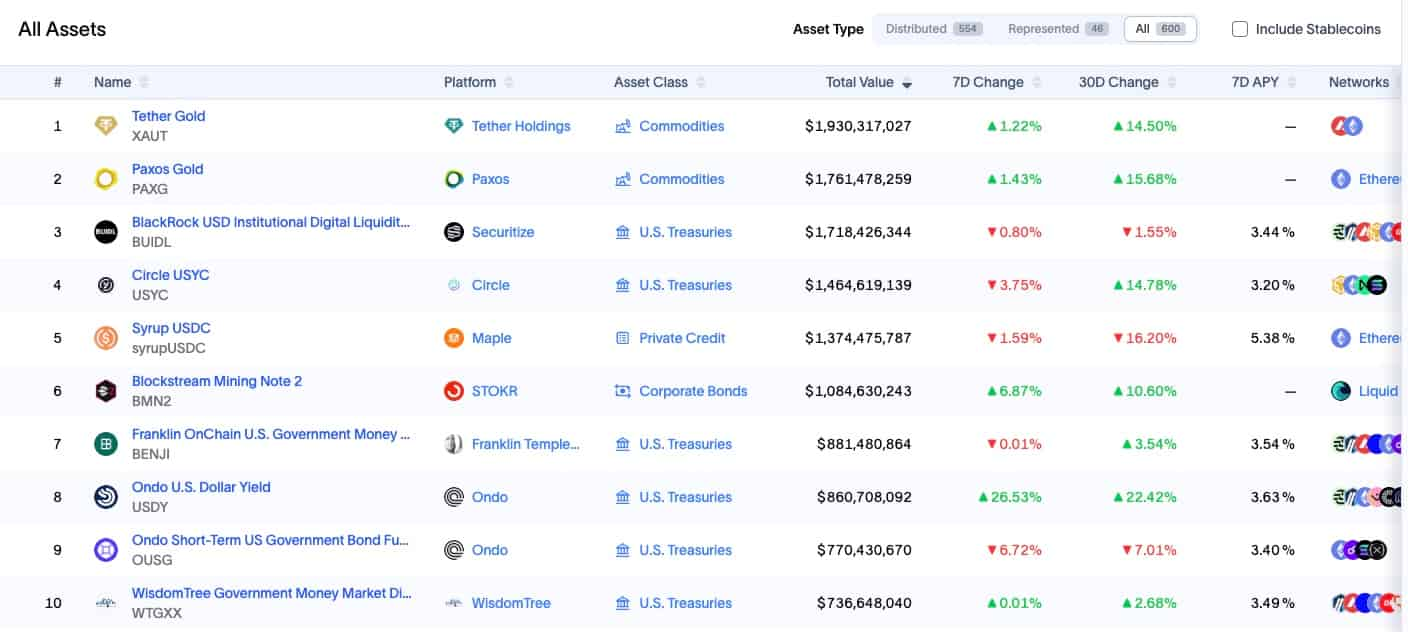

2026年に入って以降、パブリックブロックチェーン上で発行されるトークン化資産の市場規模は約210億ドル(約3.4兆円)に達し、年初来で緩やかな拡大基調を維持しています。

特に、米国債を裏付けとするトークンや金現物に連動するトークンの成長が顕著であり、市場全体の拡大を下支えする要因となっています。

具体例として、テザー社が発行する金担保型トークン「XAUT」や、ブラックロック社が提供する米国債トークン化ファンド「BUIDL」は、それぞれ約20億ドル規模の時価総額を有しています。

伝統金融機関が支えるRWA市場の制度化

規制面においても一定の前進が確認されており、米国の証券決済機関であるDTCCは、株式やETF、国債をブロックチェーン上でトークン化するパイロット計画について、SEC(米証券取引委員会)からノーアクションレターを取得しました。

これにより、2026年中にもトークン化証券の実証が開始される可能性が示唆されています。

仮想通貨業界からは、トークン化証券の普及が資本市場の構造を変えるとの見方も出ており、コインベースのブライアン・アームストロングCEOはX(旧Twitter)上で、トークン化株式が将来的に大規模な市場へと成長するとの認識を示しました。

NYSEという伝統的な取引所が主導する今回の構想は、RWA市場の制度化と本格的な拡大に向けた重要な転換点として注目されています。

※価格は執筆時点でのレート換算(1ドル=157.86 円)

RWA関連の注目記事はこちら

Source:NYSE発表

サムネイル:AIによる生成画像