仮想通貨業界で昨今よく耳にする「RWA(現実資産)のトークン化」とは一体何なのでしょうか?

ブロックチェーン技術の発展により、これまでデジタルと無縁だった不動産や債券、金(ゴールド)などの現実世界の資産をトークンとして表現できるようになり、大きな注目を集めています。

この記事ではRWAトークン化の基本的な意味から、そのメリットや注目される理由、さらには代表的な関連プロジェクト(銘柄)や市場動向、将来の展望までを初心者にもわかりやすく丁寧に解説します。

この記事を読めば、RWAトークン化とは何か、そしてなぜ今これほど注目されているのかをしっかり理解できるでしょう。それでは早速見ていきましょう。

- RWA(現実資産)のトークン化とは、不動産や債券など現実世界の資産をブロックチェーン上のデジタルトークンで表現すること。これにより、伝統的な金融資産と仮想通貨(DeFi)の橋渡しが可能となる。

- RWAトークン化によって、本来分割や売買が難しかった資産の細分化・流動化が実現。少額からの投資や24時間グローバルな取引が可能になる。

- RWAが注目される背景には、高金利下での安定利回りニーズや安全資産への需要増、そして機関投資家の参入などがある。特に米国債や金のトークン化商品が人気を博し、市場規模は今後数兆ドル規模に成長すると予測されている。

- 代表的なRWA関連銘柄には、米ドル連動ステーブルコイン「USDT」、日本初の不動産系IEO「NAC」、米国債トークン化に取り組む「Ondo Finance(ONDO)」、金現物裏付けの「PAXG」などがある。いずれも現実資産の価値をブロックチェーン上で活用するユニークな事例である。

では、こうしたRWAトークン化の仕組みや具体例を詳しく見ていきましょう。

RWA(現実資産)のトークン化とは?

RWA(Real World Assets)とは「現実世界に実在する資産」を指す言葉です。例えば不動産や株式、債券、法定通貨、貴金属、美術品など、実物あるいは伝統的な金融資産が含まれます。

RWAのトークン化とは、これら現実資産に紐づく価値や権利をブロックチェーン上のデジタルトークンとして表現することを指します。言い換えれば、土地や債券、金などをブロックチェーン上のトークンに置き換え、仮想通貨(暗号資産)として流通・管理するということです。

従来、現実資産の取引や権利移転には多くの仲介業者や書類手続きが必要でした。しかし、ブロックチェーン技術を用いることで、資産のデジタル化と直接取引が可能となります。

例えば、不動産の権利書をNFTのような形でトークン化したり、国債をERC-20トークンとして発行すれば、これらをインターネット上で24時間取引できるようになります。ブロックチェーン上に記録されたデータは改ざんが難しく透明性も高いため、資産の所有権管理や取引履歴の追跡も効率化できます。

重要なのは、RWAトークンがその裏付けとなる現実資産の価値を反映している点です。例えば「1トークン=不動産の持分○%」や「1トークン=金1グラム」といった形で、トークン保有=現実資産の一部所有を意味します。

その結果、ブロックチェーン上でトークンを売買することが、現実の資産を売買することとほぼ同義になるのです。

まとめると「RWAのトークン化」は、現実世界のあらゆる資産をデジタル証券化し、ブロックチェーン上で流通可能にすることです。この仕組みによって、仮想通貨の世界と実物資産の世界がつながり、両者の垣根が低くなりつつあります。

なお、デジタル資産と言えば似た概念にNFT(非代替性トークン)がありますが、目的が異なります。NFTは主にデジタル上のアートやコレクションアイテムなどデジタル資産そのものを唯一無二の形でトークン化します。

それに対しRWAトークンは現実資産の価値や権利をオンチェーンに移すものであり、あくまで裏に現物や伝統的金融商品の実体がある点が特徴です。

RWAトークン化が注目される理由

では、なぜ今RWAトークン化がこれほどまでに注目されているのでしょうか?

背景には技術的な進歩だけでなく、金融環境の変化や投資家ニーズの高まりがあります。ここでは主な理由をいくつか深掘りします。

資産の流動性向上と投資ハードル低減

RWAトークン化最大のメリットは、これまで流動性が低かった資産を流動化できることです。例えば高額な不動産をトークン化し細分化すれば、一部(持分)だけを購入・所有することが可能になり、少額から不動産投資に参加できるようになります。

債券や美術品でも同様で、資産の一部だけを売買したり複数人で共有所有することが容易になります。これにより従来は富裕層や機関投資家しか参入できなかった市場に、より多くの個人投資家がアクセス可能になります。

さらに、ブロックチェーン上で発行されたトークンはインターネット経由で24時間365日世界中で取引できるため、資産の地理的・時間的な制約がなくなります。例えば海外の不動産も、トークンさえ手に入れれば日本に居ながらにして保有・売却が可能です。

また証券会社や銀行など仲介を介さず個人間で直接やり取りできる分、取引のスピードも向上しコストも削減できます。ブロックチェーンのスマートコントラクトで権利移転や配当分配を自動化すれば、事務手続きも大幅に簡素化されるでしょう。

このように「資産の小口化」と「取引の自由度向上」によって、投資の民主化が進む点がRWAトークン化への期待を高めています。今まで縁がなかった資産クラスにも個人が参加できるようになり、投資機会の裾野が広がることが大きな注目ポイントです。

高金利時代の安定利回りと実需による価値

近年の世界的な金利上昇もRWAトークン化への追い風になっています。

2022年以降、各国の利上げにより国債や社債の利回りが上昇した結果、リアルワールド資産から得られる安定収益に注目が集まりました。DeFiなど仮想通貨内だけでは低下していた利回りを、現実資産を取り込むことで補完しようという動きです。

事実、米国短期国債を裏付けとするトークンや不動産ローン担保のトークンなどが年数%の利息を生む商品として登場し、分散型金融に組み込まれ始めています。

特に米国債券のトークン化は象徴的な例です。高信用度で利回りもある米国債をERC-20トークン化し、分散型金融(DeFi)上で運用するプロジェクトが2023年頃から台頭しました。

Ondo Financeなどは米国債を担保としたステーブルコインや基金を提供し、年5%前後の安定利回りを仮想通貨投資家に提供しています。

また、分散型自律組織(DAO)であるMakerDAO(メイカーダオ)は、自ら発行するステーブルコインDAIの裏付け資産に米国国債や社債を組み入れ、運用益を得る仕組みを取り入れました。

このように伝統的金融の実需(利息収入)をブロックチェーン上に持ち込むことで、単なる投機ではない堅実な価値が仮想通貨エコシステムにもたらされています。

また、金(ゴールド)連動トークンの躍進も見逃せません。2023~2024年にかけて金価格が上昇すると、それに連動するトークンPAXG(パックスゴールド)やXAUT(テザーゴールド)も史上最高値を更新し、仮想通貨市場での存在感を高めました。

実物の金を裏付けに持つこれらトークンは、デジタル上で金を保有できる手軽さから需要が急増し、その取引高は2023年4月に10億ドル(約1,440億円)を超える日もありました。

背景には、銀行破綻やインフレ懸念など経済不安時に「金」に資金が集まりやすいという実需があります。安全資産への逃避先として金連動トークンが買われ、結果として暗号資産市場全体のパフォーマンスを上回る上昇を見せたのです。

このように現実のマクロ経済要因と連動して価値が動く点も、RWAトークンの特徴であり注目される理由と言えます。

機関投資家や大手企業による後押し

RWAトークン化には機関投資家や金融大手の参入・支持も相次いでいます。

ブラックロックやモルガン・スタンレーといった伝統金融の巨頭も資産のデジタル証券化に関する調査や実証実験を進めており「今後あらゆる資産がブロックチェーン上で発行・管理される未来」を展望するレポートを発表しています。

2023年末には世界最大の資産運用企業ブラックロックCEOが「次世代の金融市場インフラは証券のトークン化だ」と述べるなど、業界トップからの言及も話題となりました。

さらに2024年以降、各国の銀行や証券取引所が公式にトークン化債券や株式のプラットフォームを立ち上げ始めています。例えばスイスのシグナム銀行や米国ナスダックは、ブロックチェーン上で社債を発行・取引するサービスを発表しました。

日本でも2023年にはSBIホールディングス傘下で不動産STO(セキュリティトークンオファリング)が行われたり、国内初のRWAトークンのIEO(後述のNAC)実施など、徐々に法規制の枠組みが整えられつつあります。

こうした伝統金融と仮想通貨の融合(コンバージェンス)は確実に進んでおり「CryptoとTradFiの垣根が低くなってきている転換点にある」と指摘する声もあります。デジタル資産運用企業21.coのレポートでも「暗号資産は成熟期に入りつつあり、既存の金融システムと統合が進んでいる」と分析されています。

規制面の制約は残るものの、大手機関が参入し標準化が進めば一気に市場が拡大する可能性が高く、これがRWAトークン化分野への期待をさらに押し上げているのです。

市場規模の巨大なポテンシャル

最後に、RWAトークン化市場そのものの将来規模が非常に大きい点も見逃せません。各種調査によれば、今後10年で数兆ドル規模の資産がブロックチェーン上に移行する可能性があります。

暗号資産運用企業21.coは2023年のレポートで「2030年までにRWA(トークン化資産)市場は弱気シナリオで3.5兆ドル、強気なら10兆ドルに達する」と予測しました。

さらに直近の2025年4月にRipple社とBCG(ボストン・コンサルティング・グループ)が公表した報告では「2033年までに0.6兆ドルから18.9兆ドル規模まで成長する」との試算もあります。18.9兆ドル(約2,790兆円)という数字は現在の暗号資産市場全体を遥かに凌ぎ、世界の金融資産の相当部分がトークン化されるインパクトを意味します。

このようなポテンシャルの大きさもあり、今RWAに乗り遅れまいとする動きが活発化しています。「早期に動いた機関投資家が次世代の金融をリードするだろう」との指摘もあり、業界全体が注視するトレンドになっているのです。

以上のように、RWAトークン化が注目される理由としては、資産流動性の向上や投資チャンス拡大といったメリット、高金利時代の実利追求、安全資産需要などの金融環境要因、そして市場規模拡大への期待と大手参入の動きが挙げられます。

では次に、具体的にどのようなプロジェクトやトークンがこの分野で活躍しているのか、代表例を見てみましょう。

RWA市場のポテンシャル

代表的なRWA関連プロジェクト・銘柄

現在、RWA(現実資産のトークン化)分野で注目すべき仮想通貨プロジェクトやトークンがいくつか存在します。

ここでは代表的なものをピックアップし、その概要を解説します。それぞれ現実の資産をどのようにトークン化しているのか、特徴を理解してみましょう。

USDT(テザー):法定通貨をトークン化したステーブルコイン

米ドル連動ステーブルコインとしてお馴染みのUSDT(Tether/テザー)は、実はもっとも身近なRWAトークンの一つです。

「1 USDT=1米ドル」となるよう設計されたこの仮想通貨は、発行元のテザー社が保有する現実の米ドル準備資産に価値を裏付けられています。言い換えれば、USDTは米ドルという法定通貨(現実資産)をブロックチェーン上で表現したトークンなのです。

USDTは価格が常に1ドルにペッグ(連動)するよう管理されており、仮想通貨市場における基軸通貨的な存在として広く流通しています。

「価格変動の激しいビットコインやイーサリアムと異なり、常に米ドルと同価値である」という安定性から、暗号資産同士の交換や価値の避難先として欠かせません。まさにデジタル世界における現金の役割を果たしていると言えます。

RWAトークンの観点で見ると、USDTは法定通貨をトークン化した成功例であり、その流通額は発行当初から年々拡大しています。

2023年には時価総額が約800億ドル(約11兆円)を超え、暗号資産全体の中でもトップクラスの規模に達しました。これは裏を返せば「現実の資産(法定通貨)がトークン化されても、多数の人々に受け入れられ便利に使われている」ことの証でもあります。

もっともUSDTの場合、その価値担保となっている米ドル準備資産が本当に充分かどうかなど透明性の議論もあります。しかし近年テザー社は準備金レポートを定期公開するなど改善に努めています。

何より、暗号資産市場に実需に基づく価値安定資産を提供した意義は大きく、RWAトークンとして最も利用されているのがUSDTなどステーブルコインなのです。

テザー(Tether/USDT)とは?

NAC(Not A Hotel Coin):不動産×ブロックチェーン、日本初のRWA型IEO

Not A Hotel Coin(NAC)は、日本発の注目すべきRWA関連プロジェクトです。

ライフスタイル系ベンチャー企業「NOT A HOTEL」が手掛けるこのプロジェクトは「家はひとつ」という従来の概念を超え、全国各地のデザイン性あふれるホテル住戸を共有・利用できる新たな暮らしを提案するもの。NACトークンはその運営を支えるコミュニティコイン(ガバナンストークン)として発行されました。

特筆すべきは、NACが日本国内で初めてIEO(取引所によるトークン新規公開)されたRWA系トークンであることです。

2023年にGMOコインにてIEO実施され話題となりました。裏付けとなる事業は、実際の不動産物件(ホテル型住戸)の開発・運用であり、その収益や利用権とトークンを連動させるというNFT×現実資産の革新的仕組みも導入されています。

具体的には、特定の物件の所有権や宿泊利用権をNFTとして販売し、その売上が7.6億円に達する成功を収めました。NFTを持つことで現実のホテル住戸を利用できるというユースケースを作り出し、国内で「Web3×不動産」の先駆けとなっています。

NACトークン自体は、Not A HotelのコミュニティDAO運営やサービス内通貨的な役割を担うよう設計されています。RWAと直接1:1で紐づく証券的トークンではありませんが、リアルビジネス(ホテル事業)の価値循環に組み込まれたトークンエコノミーである点が特徴です。

将来的には保有者にガバナンス権(プロジェクト方針への投票権)を付与したり、事業成長に応じたインセンティブを与える構想もあります。NACのケースは、日本における規制環境下でも現実資産とブロックチェーンを組み合わせた事業が実現可能であることを示しました。

国内初のIEOということで行政や金融庁のお墨付きも得た形となり、今後日本でRWAトークンの発行が増えていく足がかりになるかもしれません。

NOT_A_HOTEL_COINのIEOを計画

ONDO(オンド):債券・証券をトークン化するDeFiプラットフォーム

Ondo Finance(オンド・ファイナンス)は、伝統的な金融商品をブロックチェーン上で扱うことに特化したWeb3企業です。

そのネイティブトークンであるONDOは、同社プラットフォームのガバナンストークンとして発行されており、2023年には主要取引所のCoinbaseにも上場して注目を集めました。

Ondo Financeが目指すのは、債券や証券などの伝統的資産をトークン化し、暗号資産市場に提供することです。実際これまでに米国の国債や社債、貸付債権といった資産をトークン化し、DeFi投資家向けに商品化しています。

同社はOUSGという米国短期国債に連動するファンドトークンを提供し、投資家はそれを購入することで裏で米国債運用による利息を得られる仕組みです。また、企業貸付債権をまとめたトークンや、不動産担保ローンを組成したトークンなども発行し、いずれもブロックチェーン上で売買・保有できます。

ONDOトークンは、そんなOndoプラットフォームのガバナンス(投票権)や手数料ディスカウント等に利用されるユーティリティトークンです。保有者はプロトコルの方針決定に参加できるため、Ondoの成長に伴う恩恵を受けられる可能性があります。

2025年5月時点で時価総額は28.7億ドル(4,156億円)規模に達し、RWA関連トークンとしては異例の大型プロジェクトとなっています。Ondoの台頭は、DeFiがリアルワールド資産を積極的に取り込み始めた代表例と言えるでしょう。

前述のとおり高金利環境下で国債などの利回り商品ニーズが高まったことも追い風となり、債券トークン市場は年初来450%以上の成長を見せたとの分析もあります。こうした実績も評価され、Ondoは複数の著名VCから資金調達を得て事業拡大を続けています。

OndoFinanceとは?

PAX Gold(PAXG):金現物に裏付けられたデジタルゴールド

PAX Gold(パックスゴールド、通貨コード: PAXG)は、現物の金(ゴールド)をトークン化した仮想通貨です。

1 PAXGが1トロイオンス(約31.1グラム)の純金に対応するよう設計されており、発行元であるPaxos社が同量の金地金を保管して裏付け資産としています。いわば金の延べ棒をデジタル上で持つイメージのトークンで、価格も金相場と連動して動きます。

金は古来より「安全資産」「価値の保存手段」として投資家に人気ですが、実物の保管・売買にはコストや手間がかかります。PAXGはそれを解決し、ブロックチェーン上で手軽に金を売買・保有できる手段として2019年に登場しました。

以降、仮想通貨取引所で日々取引されるほか、イーサリアムウォレットに入れておけば実物の金を持たずとも金価格へのエクスポージャーが得られると人気を博しています。

2023年には金価格上昇に伴いPAXGの価格も史上最高値を更新し、年初来で30%超の上昇となりました。時価総額も同年4月時点で5億ドル(約675億円)規模に達し、同じく金連動のテザー社のXAUtと市場を二分しています。

トークン化された金市場は年々拡大しており、テザー社CTOのパオロ・アルドイーノ氏は「安全資産として金への注目が高まる中、トークン化ゴールドが世界最大のトークン化資産市場になる可能性がある」と述べています。

PAXGの意義は、コモディティ(商品)分野のRWAトークン化を切り開いたことにあります。不動産や証券だけでなく、金・銀・石油といった資源もトークン化が進めば、新興国の人々でもスマホ一つで金投資ができる時代になります。実際、PAXG登場以降に他社からも銀連動や原油連動トークンが登場し始めました。

今後、あらゆる資源がデジタル資産としてグローバルに取引される未来を先取りしたプロジェクトと言えるでしょう。

その他の注目RWAプロジェクト:MakerDAO、Centrifuge、Goldfinchなど

上記以外にも、RWAの領域では様々な興味深いプロジェクトが活動しています。

これらのプロジェクトはいずれも現実世界の経済活動とブロックチェーン資本を結び付ける点で共通しており、RWAの可能性を広げる重要な取り組みです。今後も多種多様な資産クラスでRWAプロジェクトが登場することが予想されます。

MakerDAOとは?

MakerDAO(メイカーダオ)

分散型ステーブルコインDAIの発行体であるMakerDAO(メイカーダオ)は、2020年頃から現実資産を担保に受け入れる試みを進めており、不動産ローン債権や商業手形をトークン化して保有する「RWA金庫」を導入しました。

これにより、DeFiローンの担保に暗号資産だけでなく現実世界の資産価値を活用し、プロトコルの収益安定化に成功しています。MKR(メイカー)トークンはそのガバナンス通貨で、RWA戦略が評価され価格が上昇する場面も見られました。

Centrifuge(セントリフューガ)

Centrifuge(セントリフューガ)は、中小企業向けの売掛金や不動産債権など、様々なオフチェーン資産の証券化プラットフォームを提供するプロジェクトです。同社は独自チェーン上で資産担保プールを構築し、投資家はCFGトークンを使ってそれらプールに出資できます。

MakerDAOとも提携し、Centrifuge経由でトークン化された資産をMakerが担保採用するケースも生まれています。中小企業の資金調達を支えるFinTech的側面と、DeFi流動性を現実経済に供給する側面を併せ持つ注目企業です。

Goldfinch(ゴールドフィンチ)

Goldfinch(ゴールドフィンチ)は、新興国の個人や事業者向けのマイクロローン債権をトークン化し、DeFi資金を融通するプロジェクトです。GFIトークンを用いた仕組みで、新興市場の貸し手とグローバルな投資家を結びつけています。

銀行口座を持たない人々への広く使われる金融サービス提供の一端を担う試みとして社会的意義も高く、これもRWAが既存金融の課題を解決する例と言えるでしょう。

RWA市場と今後の展望

RWAトークン化市場は現在急速に発展しつつあり、今後さらに拡大していくと考えられています。ここでは市場規模の予測や技術動向など、将来の展望について整理します。

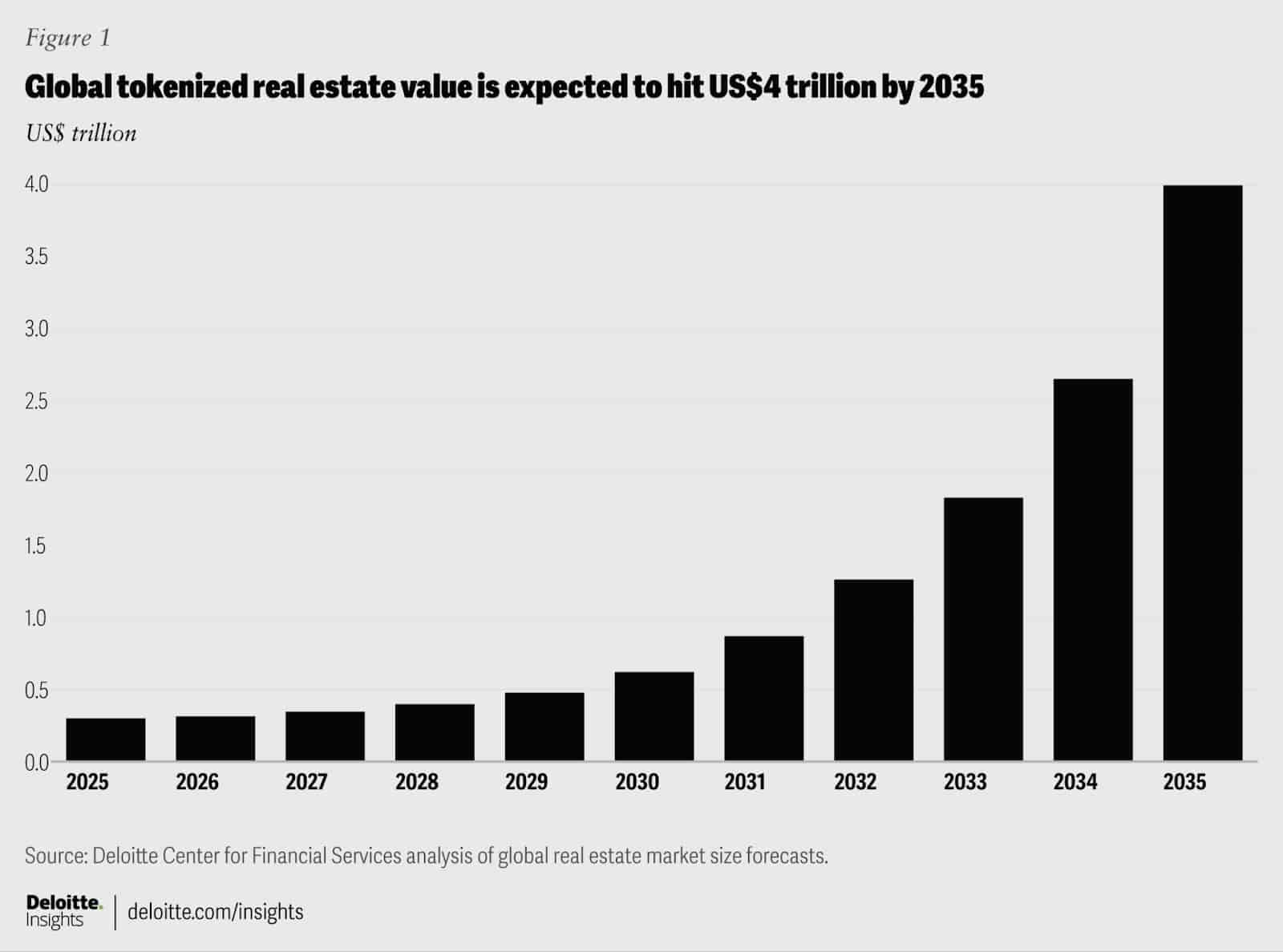

上図はデロイトが予測した不動産分野におけるトークン化市場の成長イメージです。不動産だけでも2035年までに約4兆ドル(約580兆円)規模に達するとされています。不動産はRWAの一部に過ぎないため、市場全体としてはそれを遥かに上回る規模の成長が期待されています。

暗号資産運用企業21.coは先述のレポートで「2030年までに最大10兆ドル(約1,440兆円)規模」という強気シナリオを示しました。またRippleとBCGの2025年レポートでは「2033年に18.9兆ドル(約2,740兆円)」という非常に大きな数字も示されています。

仮に数兆ドル規模でも実現すれば、現在の約1兆ドル規模の仮想通貨市場から見て何倍もの拡大となり、ブロックチェーン技術が金融の主役の一角を担うことになります。

成長を支える要因として、対応ブロックチェーンの多様化も挙げられます。これまでRWAトークンは主にイーサリアム上で提供されてきましたが、近年は他のパブリックチェーンにも拡大しています。

例えばアービトラム(Arbitrum)、アバランチ(Avalanche)、オプティミズム(Optimism)、Baseといった新興の高速・低コストチェーン上に、RWAプラットフォームが対応するケースが増えました。

ユーザーにとっては自分の用途や手数料水準に応じて最適なチェーンを選べるようになり、柔軟性の向上=利用者拡大につながっています。今後も各種ブロックチェーンがRWA市場を取り込もうとしのぎを削るでしょう。

その結果、ブロックチェーン間の相互運用性も進み、トークン化資産がどのチェーンでも流通できるようなインフラが整備されていくと考えられます。

また、RWAの普及は新たなサービスやビジネスモデルの創出も促しています。例えば、伝統的な証券会社がトークン化債券の売買プラットフォームを構築したり、不動産デベロッパーがクラウドファンディング代わりにトークンを発行するといった動きです。

実物資産とデジタル金融の融合が進むことで、金融市場のアクセスが拡大し取引効率が向上すると期待されています。さらに将来的には、あらゆる資産の所有権がオンチェーンで管理される社会インフラが整う可能性もあります。そうなれば、不動産登記や証券清算といったバックオフィス業務が大幅に効率化されるでしょう。

もっとも、RWA市場拡大には乗り越えるべき課題も存在します。次のセクションで、そうしたリスク要因について触れておきます。

デジタル資産時代の到来

RWAの課題・リスクと注意点

魅力の大きいRWAトークン化ですが、その発展にはいくつか注意すべき点やリスクも指摘されています。ここでは主な課題を整理します。

規制・法律面の不確実性

現実資産(RWA)をトークン化する以上、各国の法律や金融規制を無視することはできません。証券や債券であれば証券法、不動産なら不動産取引規制など、トークン発行や流通において従来の枠組みに準拠する必要があります。

しかし国ごとに規制は異なり、明確なルールが整っていない部分も多いため、法的不透明性がRWAプロジェクトの障壁となり得ます。最悪の場合、ある国では合法でも他国では違法証券と見なされるリスクもあり、市場のグローバル展開に足かせとなるでしょう。

また、従来の仕組みをトークンに置き換える際、ライセンス取得や報告義務など追加のコスト・手間が発生する可能性もあります。例えば投資家保護の観点から証券トークンの投資勧誘には資格者が必要になるといったケースです。こうした規制対応コストも無視できません。

各国政府・規制当局もRWAの潜在力には注目しており、徐々に法整備が進むと期待されますが、それまでは規制リスクと向き合いながらの発展になる点には注意が必要です。

テクノロジーへの依存と不確実性

RWAトークンはブロックチェーン技術に依存しているため、その技術的課題や不具合の影響を受けます。

ブロックチェーン自体はまだ歴史が浅く、スケーラビリティ問題(処理性能の限界)やセキュリティの脆弱性が完全に解消されたわけではありません。もし基盤となるチェーンがハッキング被害に遭ったり、送金遅延や停止が起きれば、トークン化資産の取引にも大きな支障が出ます。

特に資産価値が大きくなるほど、ハッキングなどの標的にもなりやすくなるため、セキュリティ強化は永遠の課題です。

また、複数チェーンに対応することで柔軟性は増しますが、そのぶんシステムの複雑性が増し不具合リスクも高まります。万一スマートコントラクトのバグで資産がロックされたという事態は何としても避けねばなりません。

さらに技術面ではオラクル問題(現実の資産価格や状況を正確にブロックチェーンに取り込む問題)もあります。例えば不動産トークンの評価額をどうオンチェーンで決定するか、金の保有量データを誰が信頼できる形で提供するか、といった点です。これらは技術と法律・監査体制双方の課題と言えます。

裏付け資産の信用リスク・流動性リスク

RWAトークンの価値は基本的に裏付けとなる現実資産次第です。そのため、その資産自体の信用リスクや市場リスクはトークン保有者にも波及します。

例えば不動産トークンの場合、物件の賃貸需要が落ち空室が増えれば価値は下がるでしょうし、債券トークンなら発行体の信用悪化(債務不履行リスク)があります。現物資産固有のリスクを完全に取り除くことはできません。

また、清算性(換金性)のリスクも考慮すべきです。トークンを売ればいつでも現物資産と交換できる仕組みがないと、いざという時に保有者が塩漬けになる恐れがあります。

裏付け資産をどのようにカストディ(保管)し、必要に応じて現物と交換する権利を保証するのか、といった運用面の信用も重要です。ステーブルコインの場合は発行体が常に1:1で交換対応することで信用を保っていますが、他の資産でも同様の透明性・信頼性が求められるでしょう。

ユーザー保護と知識不足

最後に、投資家保護や教育面の課題もあります。RWAトークンは一見すると仮想通貨の形をしていますが、中身は不動産投資や債券投資と同じ性質を持ちます。

価格変動要因や権利内容が複雑で、十分理解せずに手を出すと思わぬ損失を被る可能性があります。特に初心者にとっては「仮想通貨だからすぐ売買できる」と軽視して実は不動産の長期投資だった、といったミスマッチも起こり得ます。

また、万一トラブルが起きた際の救済フレームワークが未整備な点も注意です。ハードウェアウォレット紛失で証券トークンの権利証明を失った場合など、従来の法律でカバーしきれないケースも想定されます。

以上のように、規制・技術・信用・利用者保護の各面で乗り越える課題はありますが、各プロジェクトや関係機関はこれらに対処すべく動いています。RWAトークン化の発展はこれらリスクとの戦いでもあることを念頭に、メリットとデメリットを正しく理解していくことが大切です。

まとめ

本記事では、話題のRWA(現実資産)のトークン化について、その基本概念から注目される背景、代表的なプロジェクト、そして市場動向や課題まで包括的に解説しました。

- RWAトークン化とは何か?

不動産や債券、金などの現実資産をブロックチェーン上のデジタルトークンとして表現し、価値のやり取りを可能にする仕組みでした。これは分散型金融(DeFi)と伝統的金融システムの橋渡しとなり得る画期的な技術であり、大きな革新性を秘めています。 - なぜ注目されているのか?

資産の小口化・流動化による投資機会拡大、高金利時代の安定利回り確保、安全資産ニーズの高まり、機関投資家の参入や市場規模拡大の期待など、様々な要因が絡み合っていました。特に米国債や金のトークン化商品が人気化し、トークン化資産市場全体も2023年に大きく成長しています。2030年に数兆ドル規模との予測も現実味を帯びつつあり、今後の金融インフラを左右するトレンドとして注目されています。 - 代表的な銘柄・事例は?

米ドルを裏付けに安定価値を提供するUSDT、国内初の不動産系IEOとなったNAC、国債など伝統資産をトークン化するOndo Finance(ONDO)、金現物に連動するPAXGなど、多様なプロジェクトが台頭しています。それぞれ異なる分野で現実資産×ブロックチェーンの可能性を示しており、他にもMakerDAOやCentrifugeなど重要なプレイヤーが存在します。 - 市場の展望と課題

RWA市場はマルチチェーン対応の拡大や大手金融の参入で今後さらに広がるでしょう。ブロックチェーン技術が金融業界に浸透し、資産取引の在り方が根本的に変わる可能性があります。一方で規制整備や技術信頼性の向上、裏付け資産の管理など課題も多く、健全な発展には各方面の努力が求められます。

RWAのトークン化は、リアルとデジタルが交差する次世代金融の入り口です。今後数年でその存在感はさらに増し、個人投資家にも新たなチャンスをもたらすでしょう。

少しでも理解を深めておくことが、次の投資判断につながるかもしれません。

※価格は執筆時点でのレート換算(1ドル=144.81円)

RWA関連の注目記事はこちら

サムネイル:Shutterstockのライセンス許諾により使用