熊本県の南部に位置し、面積の約9割が山林で覆われている球磨村。

日本三大急流のひとつである「球磨川」が東西に貫流しており総人口はおよそ3700人程の村です。

同村の所得アップをサポートする未来創造株式会社では地域活性化・地域創生への取り組みとして最新技術、ブロックチェーン、地域トークンエコノミー等の活用法を模索しています。

現在はふるさと納税による収益が前年比の数倍に伸びており、その取り組みについて取材しました。

5年連続「日本一所得の低い市町村」

総務省が毎年発表する資料によると、2017年度は1741市町村が存在し一人あたりの平均所得第一位は東京都港区の1115万755円、最下位は熊本県球磨村の197万95円となっています。

また、資料を遡ること4年間の平均所得を見ると、

- 2013年 1742位(最下位) 球磨村

- 2014年 1741位(最下位) 球磨村

- 2015年 1741位(最下位) 球磨村

- 2016年 1741位(最下位) 球磨村

- 2017年 1741位(最下位) 球磨村

となっており5年間連続して一人あたりの平均所得が最下位となっています。

この事態を重く見た球磨村ではふるさと納税に活路を見出し地域活性化を目指しています。

ふるさと納税とは|寄付金が10億円に達する自治体も

地域の活性化を目的に2008年から運用が始まった「ふるさと納税」は、市町村に対する一定額以上の寄付に対し所得税と合わせて控除される制度です。

寄付者に対し寄付金に応じた地域の特産品を「返礼品」という形でお返しする形態が一般化し大きな話題となりました。

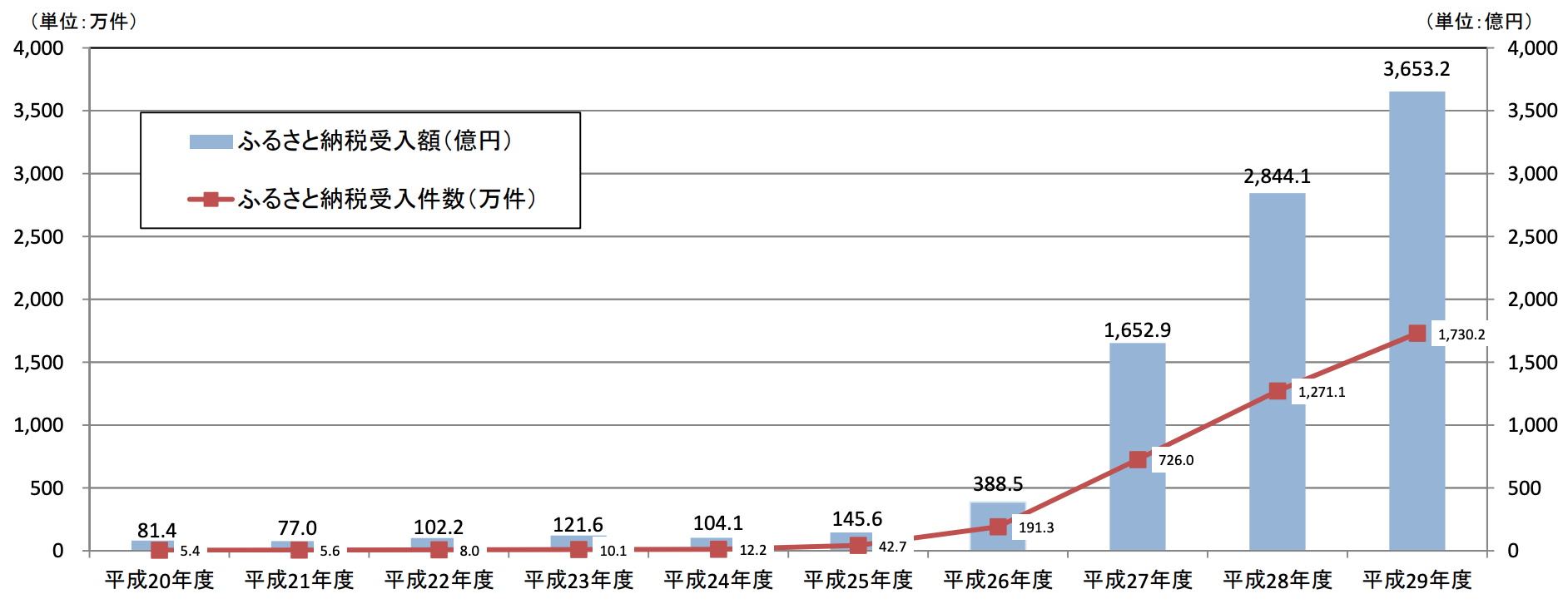

制度の運用初年度はおよそ5.4万人の寄付に対し合計金額は81億円以上にも及び、2017年度はおよそ1,730万人、寄付の合計金額は3,650億円以上を突破し過去最高を記録しています。

過疎化の進む地方自治体にとっては魅力的な収入源である一方、全国で「返礼品競争」といった寄付金以上に豪華な返礼品や、地域とは無関係の返礼品を送るなどといった

制度にそぐわない運用が問題視されています。

(現在は返礼品は寄付金の3割以下、地域に即したものなどといった勧告が行われていますが強制力はありません)

ふるさと納税の受入額及び受入件数(全国計) – 出典:平成30年度ふるさと納税に関する現況調査(住民税控除額の実績等)について 調査結果概要PDF

球磨村の魅力を詰め込んだ「一勝地」の書

球磨村でのふるさと納税を促進するためにいくつかの試みが行われています。

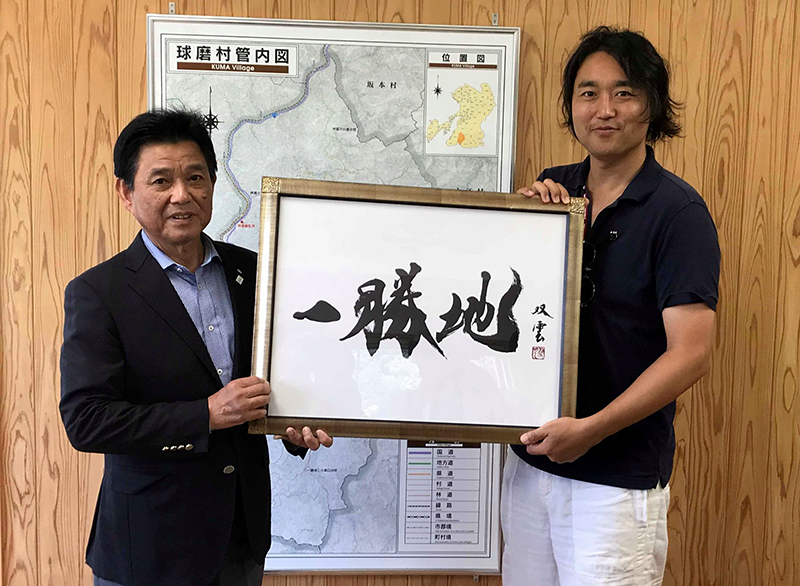

2018年7月24日、NHKの大河ドラマ「天地人」の題字などを手がける熊本出身の書道家、武田双雲さんは球磨村を訪れ村内の地名の一つである「一勝地」の書を村長へ贈りました。

この揮毫は未来創造㈱の松永 浩司氏の提案から球磨村の抱える過疎化、日本一の低所得である現状を手紙で訴え協力を求めることで実現しました。

武田双雲氏は「直筆の手紙に胸を打たれた」と語り球磨村に興味を持ったとのことです。

「一勝地」の書贈呈式に参加する柳詰村長(左)と書道家 武田双雲先生(右)

「一勝地」の書には、球磨川の流れと村が大きく羽ばたいていくイメージを表現したと語っています。

今後「一勝地」の書を印刷した包装紙や記念品を検討していく予定です。

球磨村には一級河川の球磨川の急流を利用した球磨川下り「ラフティング」が人気なことや「球泉洞」と呼ばれる総延長4,800mにも及ぶ九州最大、日本国内でも屈指の巨大さを誇る鍾乳洞があること、

400年の歴史を持つ曲げ細工の技法を継承する「一勝地曲げ」の工芸品、ほかにも一勝地梨、一勝地焼酎、たくさんの温泉、美しい滝など多くの魅力があります。

写真は日本最大の洞口を持つ「神瀬石灰洞窟」と「熊野座神社」

ふるさと納税の促進と課題|認知度は9割以上、しかし利用者は1割程度

球磨村ではふるさと寄付金の活動を一勝地駅に隣接する一室に籍を置く「未来創造㈱」と協力して行っています。

同社は南九州最大規模の税理士法人事務所のベンチャー企業として2018年6月に独立し、すでに目に見える成果が出始めています。

しかし、ふるさと納税は年々市場規模が拡大しているとはいえ、98%以上という認知度とは裏腹に実際の寄付者は全体の十数%以下という非常に低い数値です。

従来は確定申告が不要な給与所得者がふるさと納税を利用するためには確定申告を行う必要がありましたが、2015年より

「ふるさと納税ワンストップ特例制度」が開始され、一定の条件(*1)のもと手続きが大幅に省略できるようになりました。

ワンストップ特例制度を利用する場合、所得税からの還付はなく住民税だけが控除されます。

ただし、本来所得税から還付される部分は住民税から控除されるので、結果的には確定申告を行った場合と同額の控除が受けられます。

しかし実際にふるさと納税を行うためにはやはりいくつかの手続きが必要となり手放しで恩恵を受けることは難しいのが現状です。

また何円までの寄付であれば控除の対象となるのかは、扶養や所得に応じて人それぞれであるため自分で計算する必要があります。

(1*) ①確定申告が不要の給与所得者であること ②1年間の寄付先が5自治体以下であること

同社の代表取締役社長の松永 浩司氏は

「お問い合わせで最も多いものは税金がいくらかかるのか、いくらまでふるさと納税できるのかといったものです。

なるべく相談にのりたいですし、ふるさと納税をもっと活用してほしい。」

と語っています。

未来創造㈱の直近の目標は球磨村の所得アップであり、ふるさと納税に限らずできることはどんなことでも試していきたいとし、将来的には球磨村を成功モデルとした地方創生・活性化をサポートできる体制を全国の自治体で整えたいとのこと。

また、松永氏は

「ふるさと納税は地方活性化の一つの手段ですが、納税をしていただくだけではなく球磨村という存在がみなさんの協力の下

一丸となって羽ばたいていく軌跡を体験していただきたいと考えています。

例えばふるさと納税を利用していただいた方々に、返礼品とは別に証明証のようなものを発行し球磨村で利用できるサービスと紐付ける等のようなことです。

また寄付頂いたお金は球磨村でどのようなことに使われているのか、どのように還元されていくのかを見守ることができればと思います。

このような仕組みの中にブロックチェーンや地域トークン等も利用できるのではないかと考えています。」

と話し、最新の技術や考え方を積極的に取り入れていく姿勢を見せています。

未来創造株式会社 代表取締役社長の松永 浩司氏

仮想通貨での利益はふるさと納税に

近年、また年末にかけて仮想通貨の売買で発生した利益は税制上どのような扱えばよいのかといった相談が急増すると言います。

仮想通貨で得た利益はふるさと納税を行うことで寄付金額の2000円を超える部分について「所得税」と「住民税」から控除されます。

例えば、50,000円をふるさと納税した場合は48,000円が所得税と住民税から控除されます。

また、控除される時期は所得税と住民税で時期が違うので注意が必要です。

- 所得税:ふるさと納税を行った年の所得税から控除(還付されます)

- 住民税:ふるさと納税を行った翌年度の住民税から控除

ふるさと納税には控除の上限額が存在し、扶養や所得に応じて上限が変化します。

以下は所得、家族構成等に応じた控除上限額の一覧です。

全額控除されるふるさと納税額(年間上限)の目安一覧(単位:円)

(配:控除対象配偶者(一般)、扶:控除対象扶養親族(一般)、金額は基礎控除以外の所得控除額)

| 総所得金額 | 配:なし 扶:なし (0万円) |

配:あり 扶:なし (38万円) |

配:あり 扶:1人 (76万円) |

配:あり 扶:2人 (114万円) |

配:あり 扶:3人 (152万円) |

配:あり 扶:4人 (190万円) |

|---|---|---|---|---|---|---|

| 250万円 | 55,000円 | 44,000円 | 35,000円 | 27,000円 | 19,000円 | 10,000円 |

| 300万円 | 68,000円 | 60,000円 | 47,000円 | 39,000円 | 30,000円 | 22,000円 |

| 350万円 | 80,000円 | 72,000円 | 64,000円 | 56,000円 | 42,000円 | 34,000円 |

| 400万円 | 106,000円 | 85,000円 | 76,000円 | 68,000円 | 60,000円 | 46,000円 |

| 450万円 | 121,000円 | 111,000円 | 102,000円 | 81,000円 | 72,000円 | 64,000円 |

| 500万円 | 135,000円 | 126,000円 | 116,000円 | 107,000円 | 85,000円 | 77,000円 |

| 600万円 | 164,000円 | 154,000円 | 145,000円 | 135,000円 | 126,000円 | 116,000円 |

| 700万円 | 193,000円 | 183,000円 | 174,000円 | 164,000円 | 155,000円 | 145,000円 |

| 800万円 | 231,000円 | 221,000円 | 202,000円 | 193,000円 | 183,000円 | 174,000円 |

| 900万円 | 261,000円 | 252,000円 | 242,000円 | 232,000円 | 222,000円 | 203,000円 |

| 1,000万円 | 344,000円 | 332,000円 | 272,000円 | 262,000円 | 252,000円 | 242,000円 |

| 1,100万円 | 380,000円 | 368,000円 | 356,000円 | 344,000円 | 333,000円 | 272,000円 |

| 1,200万円 | 415,000円 | 403,000円 | 392,000円 | 380,000円 | 368,000円 | 357,000円 |

| 1,300万円 | 451,000円 | 439,000円 | 427,000円 | 415,000円 | 404,000円 | 392,000円 |

| 1,400万円 | 486,000円 | 474,000円 | 463,000円 | 451,000円 | 439,000円 | 428,000円 |

| 1,500万円 | 522,000円 | 510,000円 | 498,000円 | 487,000円 | 475,000円 | 463,000円 |

| 2,000万円 | 801,000円 | 787,000円 | 774,000円 | 760,000円 | 747,000円 | 641,000円 |

| 2,500万円 | 1,004,000円 | 991,000円 | 977,000円 | 964,000円 | 950,000円 | 937,000円 |

| 3,000万円 | 1,208,000円 | 1,194,000円 | 1,181,000円 | 1,167,000円 | 1,154,000円 | 1,140,000円 |

| 3,500万円 | 1,411,000円 | 1,398,000円 | 1,384,000円 | 1,371,000円 | 1,357,000円 | 1,344,000円 |

| 4,000万円 | 1,614,000円 | 1,601,000円 | 1,588,000円 | 1,574,000円 | 1,561,000円 | 1,547,000円 |

| 4,500万円 | 2,028,000円 | 2,013,000円 | 1,998,000円 | 1,983,000円 | 1,968,000円 | 1,953,000円 |

| 5,000万円 | 2,255,000円 | 2,240,000円 | 2,225,000円 | 2,210,000円 | 2,195,000円 | 2,180,000円 |

| 5,500万円 | 2,482,000円 | 2,467,000円 | 2,452,000円 | 2,437,000円 | 2,422,000円 | 2,407,000円 |

| 6,000万円 | 2,709,000円 | 2,694,000円 | 2,679,000円 | 2,664,000円 | 2,649,000円 | 2,634,000円 |

| 7,000万円 | 3,163,000円 | 3,148,000円 | 3,133,000円 | 3,118,000円 | 3,103,000円 | 3,088,000円 |

| 8,000万円 | 3,617,000円 | 3,602,000円 | 3,587,000円 | 3,572,000円 | 3,557,000円 | 3,542,000円 |

| 9,000万円 | 4,071,000円 | 4,056,000円 | 4,041,000円 | 4,026,000円 | 4,011,000円 | 3,996,000円 |

| 10,000万円 | 4,525,000円 | 4,510,000円 | 4,495,000円 | 4,480,000円 | 4,465,000円 | 4,450,000円 |

(注1)所得が給与収入のみの場合は、「総所得金額」を「給与所得控除後の金額」に読み替えてください。

(注2)分離課税の所得がある場合は、上記の上限額と異なりますので、ご注意ください。

(注3)ふるさと納税の返礼品は一時所得に該当します。その他の一時所得と合わせて、50万円(特別控除額)を超える場合には、課税となります。

所得税、住民税の控除額算出

次に所得税、住民税の控除額算出方法は以下の通りとなります。

- 所得税の控除(還付)

- (ふるさと納税の寄附金額 – 2,000円)×(所得税の税率(0~45%)×1.021)

住民税は基本となる控除額と特例となる控除額の合計を算出します

- 住民税の控除(基本となる控除額の算出)

- ( ふるさと納税の寄附金額 – 2,000円 )× 10%

A. 住民税からの控除(特例分)が住民税所得割額の2割を超えない場合

- 住民税の控除(特例となる控除額の算出)

- ( ふるさと納税の寄附金額 – 2,000円 )×( 90% – 所得税率 × 1.021 )

B. 住民税からの控除(特例分)が住民税所得割額の2割を超える場合

- 住民税の控除(特例となる控除額の算出)

- (住民税所得割額)× 20%

年収500万円、独身の場合

仮想通貨の利益は雑所得にあたるので、主な所得と合算して計算します。

以下の例で考えてみます。

- 所得合計が500万円の独身の場合(所得税率は10%)

- ふるさと納税上限額の67,000円を寄附

- 所得税の控除額

- 所得税控除額 = ( 67,000 – 2,000円 ) × ( 5% × 1.021 ) = 約3,300円

- 住民税の控除額

- 住民税(基本分)控除額 = ( 67,000円 – 2,000円 ) × 10% = 約6,500円

- 住民税(特例分A)控除額 = ( 67,000円 – 2,000円) × ( 90% – 10% × 1.021 ) = 約51,800円

所得税控除額 + 住民税(基本となる控除額)+ 住民税(特例となる控除額A)=

3,300円 + 6,500円 + 51,800円 = 61,600円

合計 約61,600円が控除額となります。

ふるさと納税を利用することで本来税金として収めるだけだったものが返礼品という形で返っくるという点でお得な要素があります。

またふるさと納税に特化したサービスもいくつか存在し、難しい手続きや制度について深い知識がなくてもショッピング感覚で利用できるのも魅力です。

(※)2018年11月現在の制度をもとに記載しています

球磨村での寄付金の用途とふるさと納税返礼品

寄付金は「球磨村ふるさと応援基金」に積み立てられ、以下の各種事業に充てられます。

- 福祉、少子及び高齢化対策(地域で支え合う福祉、子育て支援、健康づくりなど)

- 自然環境保全、景観の維持(山林の保全、水環境の整備、棚田等景観の維持、再生など)

- 産業の振興(農林業、商工業等地場産業の振興、特産品の開発など)

- 教育、スポーツ活動の充実(教育環境の充実、スポーツ施設の整備、活動支援など)

- 歴史、文化の保存(郷土芸能、文化の伝承、文化遺産の保存など)

- その他、目的達成のために村長が必要と認める事業

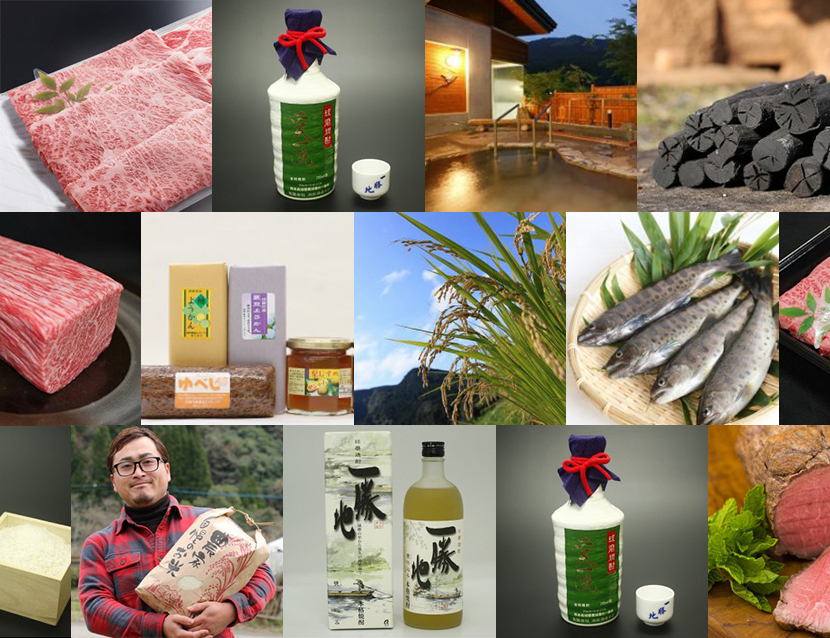

球磨村では旅館の宿泊券やラフティング体験、地酒やあか牛、地元産のヤマメ、棚田で作られたお米等自然豊かな球磨村ならではの返礼品を70点以上準備されています。

球磨村のふるさと納税でもらえる返礼品(抜粋)

ふるさと納税の期限は12月31日、しかし注意が必要

制度上では受付の締切は大晦日の12月31日となっていますが、自治体によっては早めに受付を終了することがあるようです。

また人気のある返礼品は欠品したり、行楽シーズンには利用できないもの等もあるので注意が必要です。