機関投資家の暗号資産投資を可能に

三菱UFJ信託銀行とGincoは2023年8月31日に、日本初となる信託銀行本体による「暗号資産信託」の提供に向けて協業を開始したことを発表しました。

今回の協業では「日本がトークン発行市場として健全かつ魅力的な環境となることを目的として、トークン発行体にとって適切な税制の適用と機関投資家によるトークン投資が可能なスキームの実現を図る」と説明されています。

暗号資産信託は”2023年度中の商用化”を目指しているとのことで、今後は暗号資産FNCTを発行している「フィナンシェ」を含めた複数の関係者が共同検討に参加し、トークンの権利確定に合わせた社会実装を目指すと報告されています。

今回の協業の最大の目的は「機関投資家の暗号資産投資を可能にすること」であるとされています。

信託の仕組みを利用すると暗号資産を「暗号資産に裏付けられた受益権」に転換し、秘密鍵管理なども信託銀行に委託できるため、機関投資家は暗号資産に直接触れることなく暗号資産に投資できるようになるとのことです。

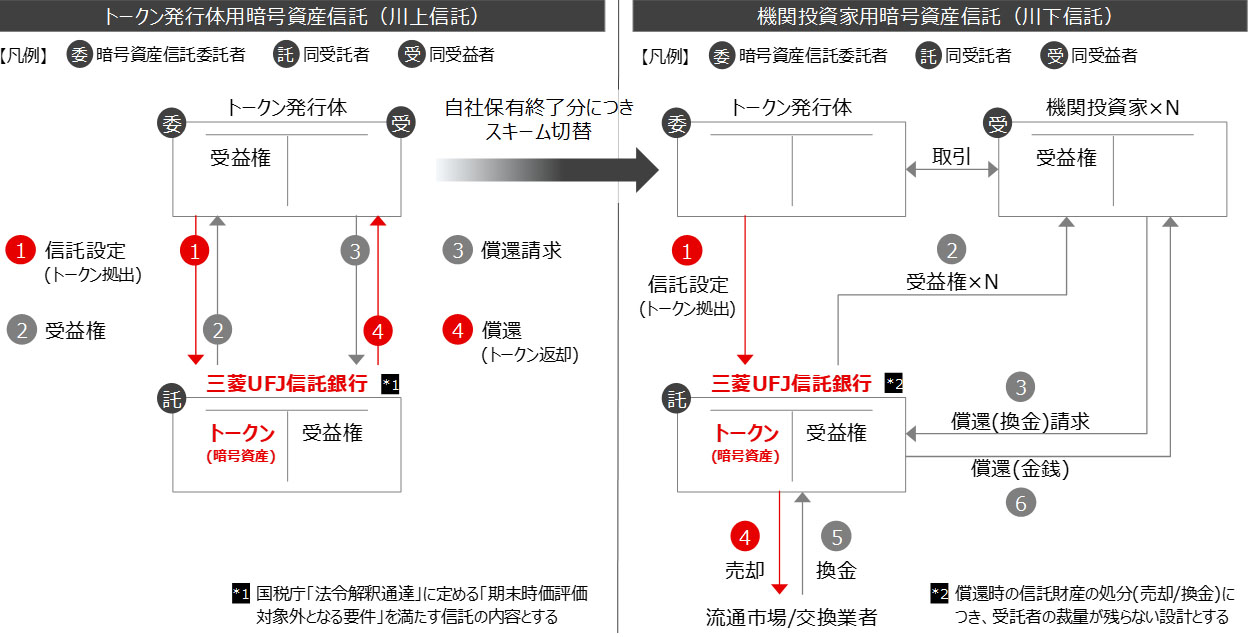

「協業の背景と目的・各社の役割分担・想定スキーム概要とポイント・今後の予定と共同検討参加者」については以下のように説明されています。

暗号資産信託に関する発表は他にも

協業の背景と目的

三菱UFJ信託銀行は、デジタル資産の発行・管理基盤である「Progmat(プログマ)」の開発に先駆けて、仮想通貨に仮想通貨に係る規制を定めた資金決済法の施行に合わせ、暗号資産を対象とした信託サービスについて具体化し、特許を2件取得している。

2018年に発生した流出事件をきっかけとした一連の規制強化によって、信託銀行を含む銀行本体では暗号資産を対象とした業務を行うことが禁止され、信託銀行における暗号資産信託も提供できない状況が続いていた。

海外では機関投資家を対象とした暗号資産のカストディサービスが開始されているが、日本でも2022年10月施行の「金融機関の信託業務の兼営等に関する法律施行規則」改正によって、信託銀行本体によるカストディ業務を提供できるようになった。

また、トークンを発行・保有する法人についても「一定の要件を満たす信託の信託財産となっている暗号資産については、期末時価評価の対象から外れること」が確定している。

Gincoはデジタル資産を取り扱う企業向けにWeb3のインフラを提供しており、暗号資産交換業者などの金融機関が利用する業務用暗号資産ウォレット「Ginco Enterprise Wallet」は2022年時点で国内トップの導入シェアを誇っている。

今回の協業はこのように市場環境が整備されてきていることなどを踏まえて決定されたもの。

約6年前から信託サービス提供に向けた調整を続けてきた「三菱UFJ信託銀行」と、国内導入シェアNo.1の業務用暗号資産ウォレットを提供する「Ginco」が協力することによって、トークン発行体にとって適切な税制の適用と機関投資家によるトークン投資が可能なスキームを提供することで、日本がトークン発行市場として健全かつ魅力的な環境となることを目的としている。

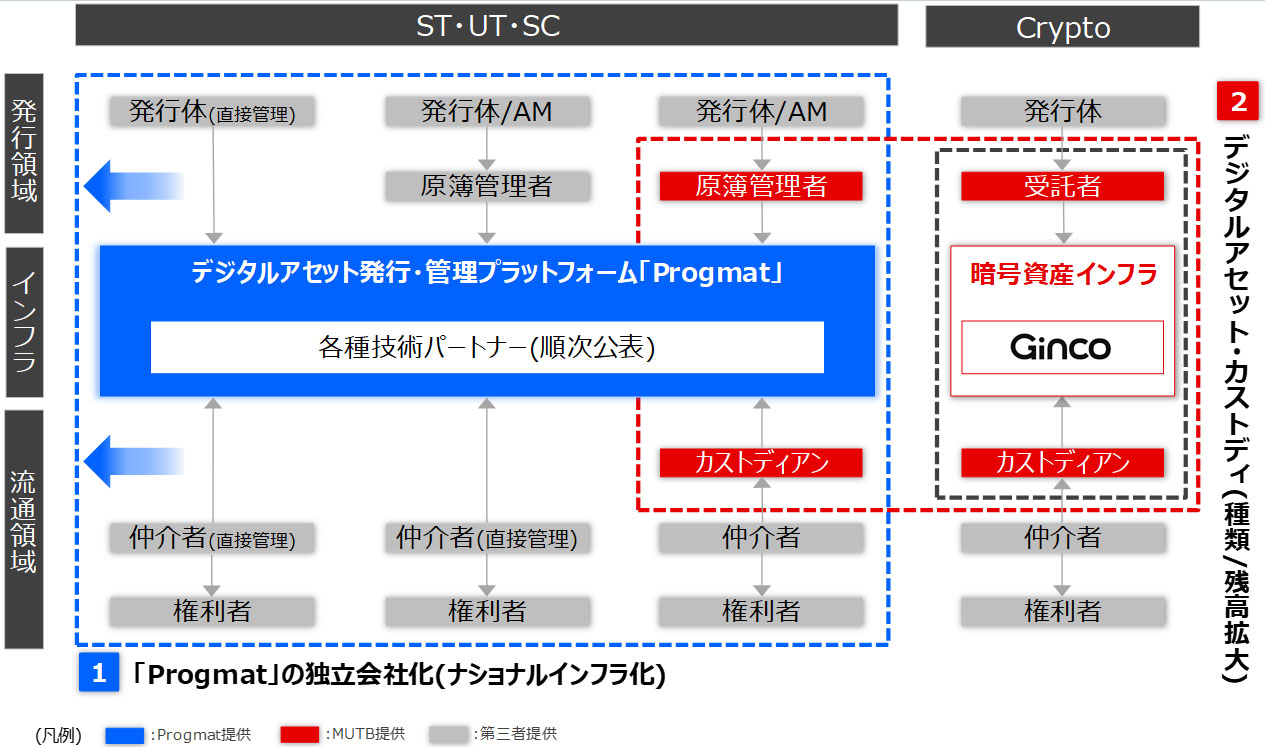

三菱UFJ信託銀行の「デジタルアセット事業全体像」と本件の位置づけについて(画像:三菱UFJ信託銀行)

三菱UFJ信託銀行の「デジタルアセット事業全体像」と本件の位置づけについて(画像:三菱UFJ信託銀行)

各社の役割分担

【三菱UFJ信託銀行】

- 「暗号資産信託」のスキーム開発

- 「暗号資産信託」における受託者としての信託業務提供

- 信託対象トークンのカストディ(秘密鍵管理等)

【Ginco】

- 業務用暗号資産ウォレット「Ginco Enterprise Wallet」の機能提供

- パブリックブロックチェーン上のトークン管理に必要な技術知見提供

想定スキーム概要とポイント

トークン発行体用暗号資産信託(川上信託)

【委託者】

トークン発行体

【受託者】

三菱UFJ信託銀行

【信託財産】

トークン発行体が新たに発行し自ら保有するトークン

【受益者】

トークン発行体

【メリット】

トークン発行体は、自社保有期間中に期末時価評価対象外の適用を受けつつ、川下信託へ円滑に移行できることで、機関投資家を誘引できる

機関投資家用暗号資産信託(川下信託)

【委託者】

トークン発行体

【受託者】

三菱UFJ信託銀行

【信託財産】

機関投資家に帰属する、権利確定後のトークン

【受益者】

トークン投資を行い権利が確定した機関投資家

【メリット】

機関投資家は、トークンを直接保有/管理せず投資可能になる

今後の予定と共同検討参加者

今後は、2023年度中の商用化を目標に以下の関係者が共同検討に参加し、必要な関係当局との手続完了及び対象となるトークンのベスティング(権利確定)に合わせた社会実装を目指す。

- IVC(Infinity Ventures Crypto)

- 株式会社MTG Ventures

- 株式会社Ginco

- 株式会社The SEED

- 新生企業投資株式会社

- D4V(Design for Ventures)

- B Dash Ventures株式会社

- 株式会社フィナンシェ(「FNCT」発行体)

- Headline Asia

こちらの記事もあわせてどうぞ

(公式発表)