この記事の要点

- NYDIGはビットコイン強気相場は崩壊でなく減速と分析

- ETF資金流出・ステーブルコイン停滞・デリバティブ縮小を指摘

- 需要エンジンの鈍化で上昇モメンタムが弱まったと説明

- 長期保有者の売却と小口投資家の買い増しが同時進行

- 現在は相場再構築の段階で長期的な強気基調は維持と強調

ビットコイン市場に起きた構造的変化

米ニューヨーク・デジタル投資グループ(NYDIG)は、ビットコイン(BTC)市場に関する最新レポートで「現在の強気相場は”崩壊ではなく減速”に過ぎない」との見解を示しました。

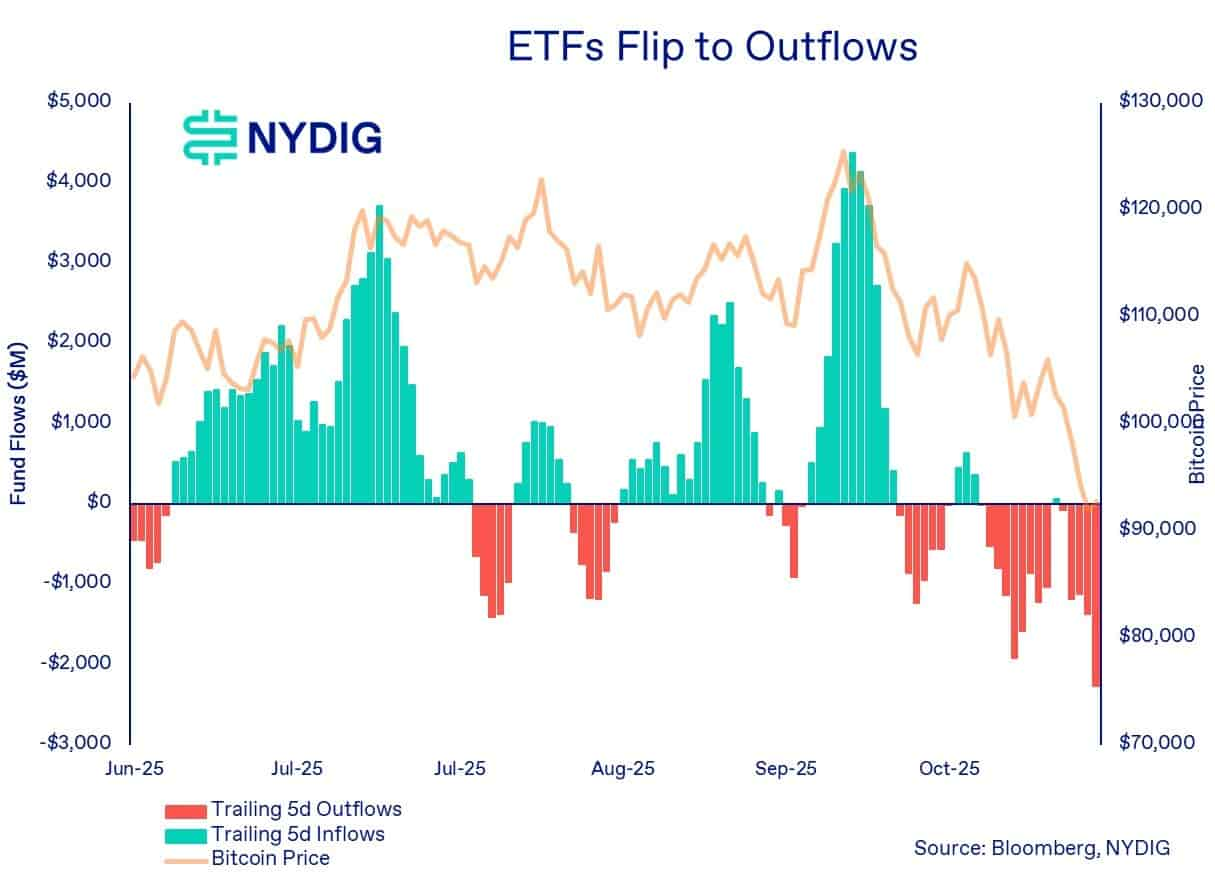

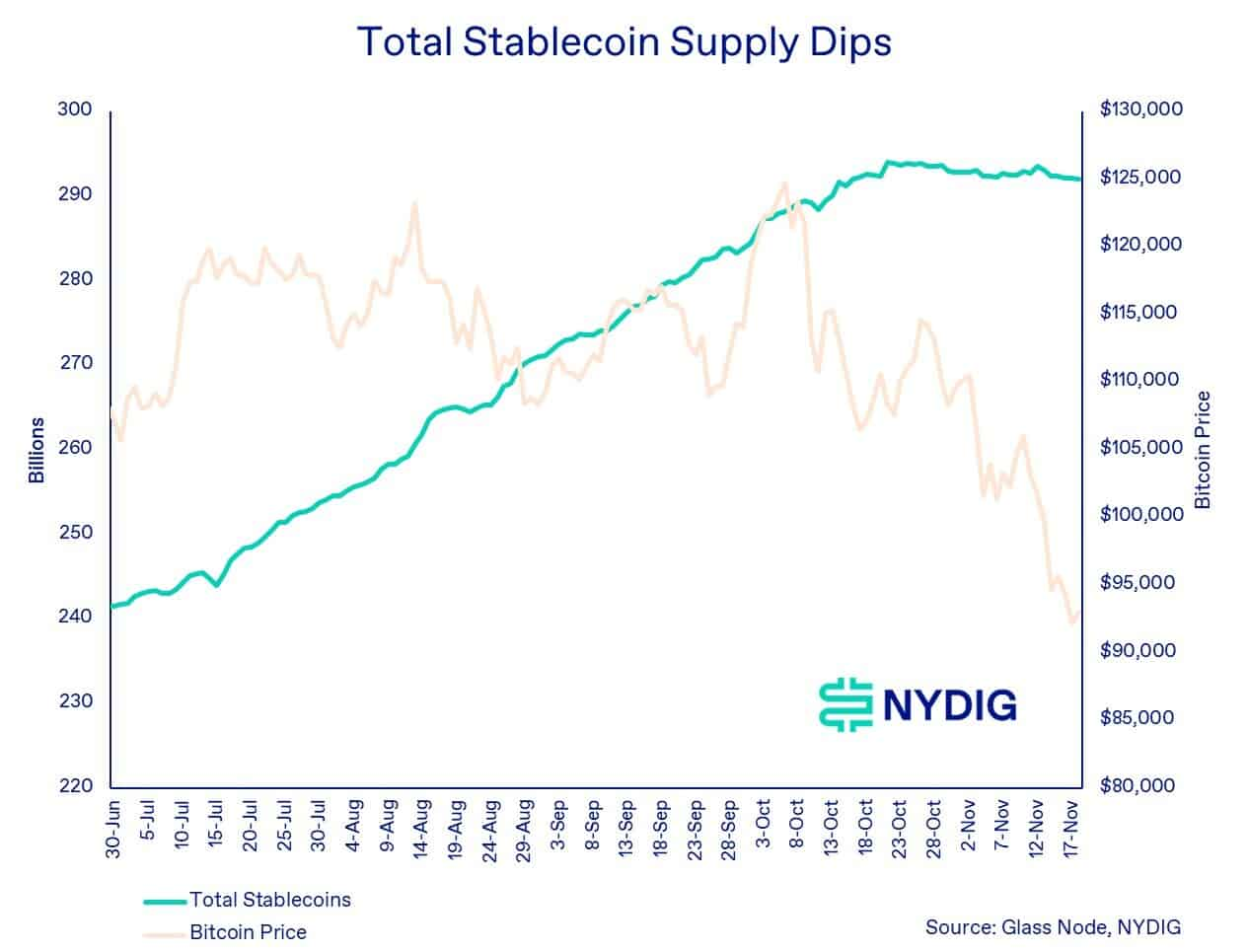

レポートでは「ビットコインETFからの資金流出」「ステーブルコイン残高の伸び悩み」「先物などデリバティブ市場の慎重化」という3つの指標に着目しています。

これら「需要エンジン」の変調によって相場の追い風は弱まっている一方で、長期保有者の利益確定売りや小口投資家の買い増しによる資金循環は続いており、市場構造自体は依然として維持されていると指摘されています。

NYDIGは、足元の調整局面を派手な上昇が一服した「リセット段階」と位置付け、短期的な逆風はあるものの、強気相場そのものが終焉したわけではないと強調しました。

6割以上がBTC相場に前向き姿勢

NYDIGが指摘するビットコイン相場停滞の3つの兆候

ビットコインETFから資金流出の増加

米国のビットコイン現物ETF市場では資金フローに変調がみられ、2024年初頭のローンチ以降、一貫して週次ベースで純流入が続いてきたこれらETFは、ビットコイン価格を下支えする重要な構造要因となっていました。

NYDIGの報告によると、11月に入り状況が一変し、5日平均ベースのフローは初めて明確にマイナスに転じました。また、一部ファンドではローンチ以来最大規模の解約が発生し、これまで安定的な買い手だったブラックロックのETFも売り越しに転じています。

NYDIGは、これまで相場の「機械的な買い手)」だったETFへの資金流入が停滞・逆転した結果、ビットコイン市場に対し新たな下押し圧力となっていると分析しています。

ETF市場の動向は価格にも影響を及ぼしており、NYDIGの分析では、資金流入が強い日はビットコイン価格も上昇しやすく、逆に流出が多い日は下落しやすい傾向が統計的に示されています。

ETFからの資金流出が続く現状では、相場を下支えしてきた追い風が失われ、ビットコイン価格の上昇モメンタムが鈍化しているといいます。

ただし、ETFフローは日々の価格変動要因の一部に過ぎず、金利や流動性、投資家心理など他の要因も大きく作用するため、フロー減速=直ちに強気相場の終焉とは言えないとしています。

ステーブルコイン残高の伸び悩み

NYDIGは、仮想通貨エコシステム内の「待機資金」とも言えるステーブルコインの供給量にも停滞がみられる点も指摘しています。

テザー(USDT)やUSDコイン(USDC)など主要ステーブルコインの時価総額は、これまでビットコイン上昇局面では一貫して増加傾向にあり、新規資金の流入を示唆する指標となってきました。

しかし直近1か月ほどでステーブルコイン基盤は拡大を止め、市場全体の残高が数カ月ぶりに減少したことがデータで示されています。

背景には、トレーダーがリスク資産から一時的に退避する際、従来であれば資金をステーブルコインに置いて様子を見るところ、今回に関しては資金自体を市場から引き揚げている(キャピタルフライトの兆候)可能性が指摘されています。

NYDIGはこの動きを「単なるリスクオフではなく資本流出を示す重要なシグナル」と位置付けており、デジタルドルのプールが拡大しない現状では、今後ビットコインが上昇局面を迎えても即座に流入する新規マネーが限られると分析しています。

デリバティブ市場の慎重姿勢

3つ目の指標として、ビットコインのデリバティブ(金融派生商品)市場に表れた変化が指摘されています。

強気相場の初期段階では、多くのトレーダーが先物やオプションでレバレッジをかけてポジションを積み増し、資金調達率(ファンディングレート)の急騰や先物価格のプレミアム拡大(高いベーシス)という形で市場の強い楽観を示していました。

しかし11月の価格急落に伴い、そうした過剰なレバレッジポジションは強制清算によって一掃され、その後も積極的な戻り買いは限定的となっています。

具体的には、オフショア市場の無期限先物の資金調達率が一時マイナス圏に落ち込み、米CME先物の価格プレミアムも縮小、さらに先物建玉(オープン・インタレスト)もピーク時から減少しています。

NYDIGは「レバレッジを用いたロングポジションの多くが最近の調整局面で洗い落とされ、未だ市場に戻ってきていない」状況を示すものだと分析しています。

現在、トレーダーは総じて慎重な姿勢を強めており、一部では強気ポジションを取る代わりに将来の下落に備えてヘッジ目的のオプションを購入する動きも報じられています。

レバレッジ主導の急騰や暴落は起こりにくく、相場の値動きは緩やかになる一方で、上昇の勢いも抑えられる展開となっています。

「2025年は仮想通貨の転換期」

市場のリセットと次なる成長の可能性

レバレッジ解消後の市場安定と上昇余地

ただし、こうしたデリバティブ指標の冷え込みは必ずしも悲観一色ではなく、逆に市場安定の兆しともみられています。

レバレッジが低い市場は急落時の連鎖清算リスクも低減するため、相場の安定性が増す側面もあるとNYDIGは指摘しています。

実際、直近の急落で強制清算が進んだことで過熱感は後退し、これにより市場の安定性が増すとともに、テクニカル的にも「売られ過ぎ」のシグナルが点灯し始めています。

長期保有者の利益確定と小口投資家の買い意欲

NYDIGレポートは、オンチェーンデータや取引所動向からビットコイン保有者層の交代が進行中である点を指摘しています。

価格急騰後の調整局面で、長期間眠っていたビットコインが動き始め、一部の長期保有者層が利益確定の売却を行った形跡が報告されています。

実際、この11月には過去10年以上動いていなかった古いコインが累計40万BTC以上移動したとの報道もあり、市場では強気相場の頂点を見越した大口勢の売却との見方が取り沙汰されました。

一方、こうした大口の利益確定売却に対して、オンチェーンデータや取引所動向では新規の小口投資家や個人による買いも確認されています。

市場は崩壊ではなく再構築の段階にある

NYDIGはこの状況を「需要エンジンの逆転ではあるが、市場の破滅ではない」と位置付けています。

派手なマクロ資金の流入が一服している現在でも、資金は市場から消滅したわけではなく、形を変えて循環しているとNYDIGは分析しています。

同社はビットコイン市場が循環的なリセット局面にあるとの見方を示し、過去の強気サイクルでも20~30%規模の調整は珍しくなく、2021年の強気相場では一時50%近い下落を経てもその後持ち直して最高値を更新した例もあると指摘しています。

今回の下落幅(約30%)も歴史的に十分起こり得る範囲であり、この規模の調整をもって直ちに強気サイクルの終了と判断すべきではないとの分析です。

結果として、市場の過熱感が冷まされ足場固めが進んだことで、次の上昇フェーズに向けた安定的かつ持続的な成長環境が整う可能性もあるとしています。

ヘイズ氏、年末20万〜25万ドル予測

ビットコイン反発失速、年末相場の焦点は?

利下げ観測反発後のBTC下落、再燃する売り圧力

ビットコイン相場は11月末にかけて一時持ち直しの動きを見せ、11月末には約90,800ドル(約1,420万円)まで反発して4週ぶりの上昇となりました。

この背景として、FRB(米連邦準備制度理事会)による年内利下げ観測の高まりが投資家心理を下支えし、ビットコインは直近の安値圏から反発したとみられています。

12月に入ると売り圧力が再び強まり、12月1日のビットコイン価格は一時86,000ドル(約1,340万円)を割り込む場面があり、市場全体の警戒感が高まる展開となりました。

市場全体に広がる警戒感を反映して主要アルトコインも軒並み下落し、11月に落ち着きを見せていた売り圧力が再燃する形となっています。

ETF資金鈍化と押し目買い不在の影

市場関係者からは「12月入りはリスクオフの幕開けとなった」との声も出ており、特にビットコインETFへの資金流入の鈍化と押し目買いの不在が懸念材料だと指摘されています。

仮想通貨取引プラットフォームFalconX社のデリバティブ責任者ショーン・マクナルティ氏は、構造的な逆風は当面続くとの見方を示し「ビットコインの次の下値メドとして80,000ドル(約1,250万円)水準を注視している」と述べました。

実際、10月初旬に史上最高値の約12万6,000ドル(約1,970万円)を付けて以降、ビットコインは約7か月ぶりの安値水準まで下落しており、年末にかけて弱気派の勢いが増している状況です。

オンラインデリバティブ市場のデータによれば、今年末にビットコインが90,000ドル未満で終わる確率は50%まで上昇し、弱気ヘッジの需要を示すプットオプションにも偏りが見られます。

強制清算後の市場に潜む強気サイン

こうした短期的な下落にもかかわらず、足元の調整を経ても中長期的には強気基調が続くとの見方もあります。

Fundstrat社のデジタル資産戦略責任者ショーン・ファレル氏は、「直近の急落で強制的な売りが一巡し、ビットコイン相場のリスク・リワードは概ね均衡してきた」と分析しています。

同氏によれば、7か月ぶりの安値まで下落したことでテクニカル的な「売られ過ぎ」サインが点灯し、現在の価格帯は潜在的なバリューゾーンだといいます。

実際、過度なレバレッジポジションの解消により市場の急落リスクは低下しており、短期的に値動きが不安定でも次なる上昇局面へのエネルギーが蓄積されつつあります。

FOMC利下げがBTC相場のカギ握る

今後の焦点は、金融政策を含むマクロ環境の行方に移りつつあります。

特に米国では12月中旬に控えるFOMC(連邦公開市場委員会)での追加利下げの有無が注目されており、現在市場は「12月利下げ」を織り込む方向に傾いていることが報じられています。

FRB高官の発言や経済指標次第では観測が覆される可能性もありますが、仮想通貨市場にとって低金利環境への期待感は依然として下支え要因となっています。

年末に向けてビットコイン相場が安定を取り戻すにはマクロ経済の追い風が必要であり、特に米金融政策や規制動向、ビットコインETFの資金動向など、本質的な需給に関わるイベントがマーケットの鍵を握ります。

※価格は執筆時点でのレート換算(1ドル=155.74 円)

ビットコイン関連の注目記事はこちら

Source:NYDIGレポート

サムネイル:AIによる生成画像