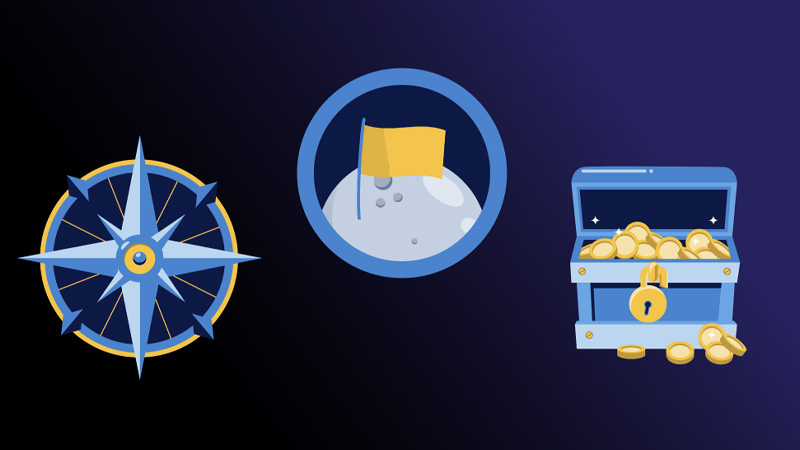

仮想通貨やブロックチェーンが何かのきっかけで話題になると、いつも一番に話題にあがるのが「DeFi」です。DeFi-Decentralised Finance(分散型金融)は、間違いなく現在の仮想通貨愛好家が経験している最もホットなことです。DeFiを使えば、世界中の誰もが、銀行やブローカーを使わずに、簡単にダウンロードできるウォレットを使って、ブロックチェーンベースの資産を貸し借りしたり、送ったり、取引したりすることができます。もしあなたが「DeFiは基本的に、従来の金融属性をブロックチェーン上に持ち込み、スマートコントラクトを使って従来の金融のカストディアンを排除することを意味するのではないか」と考えているのであれば、それは全く正しいことです。

(Source:Financial Times)

(Source:Financial Times)

これまではどうだったのか、そして今後5年間でDeFiはどうなっていくのか。これを分解し始める前に、2009年以降のブロックチェーンの4つのエポックを理解しておきましょう。

すこし意外と思われるかもしれませんが、サトシは2009年に世界を席巻したわけではありません。2008年に彼が暗号メーリングリストにビットコインのホワイトペーパーを公開したことから始まりました。彼のアイデアは、国や中央の金融機関のような仲介者を必要としない、ピアツーピアの送金を可能にするデジタルキャッシュシステムを作ることでした。

その数年後、サトシのビットコインプロトコルの基礎技術であるブロックチェーンをいくつかの方法で拡張できると考えた人々によって、イーサリアムが誕生しました。イーサリアムは、プログラミング言語としてSolidityを使用する開発者が構築したスマートコントラクトと誰もが対話できる、初の完全なブロックチェーンネットワークとなりました。

第3のエポックは、2017年のICOブームでした。イーサリアムには大きな可能性があると人々が考え、プロジェクト開発者はコミュニティから直接資金を調達して、検閲に強いという特徴を持つ冒険的な分散型アプリケーション(dapps)を立ち上げることができました。

第4のエポックはと言うと?そうです。それが現在のDeFiなのです。

(Source:LeewayHertz)

(Source:LeewayHertz)

現在のDeFiでは何が起こっているのでしょうか?

DeFiのトータルバリューロック(TVL)は520億ドルで、前年同期比140%の上昇となっています。つい先日の、2021年のブルランの絶頂期である5月には、仮想通貨業界の時価総額から約1兆ドルを消し去ったような黙示録の前に、DeFiLlamaのデータでは1,600億ドルのTVLが報告されていました。

Compound、Aave、Makerといった大きなDeFiプリミティブから、Yearn、Frontier、Plasma Financeといった前者の上に構築されたアプリケーションまで、コンポーザビリティにより、イノベーターはアプリケーションを「お金のレゴ」のように重ねることができます。

DeFiの特長のひとつは、パーミッションレスであり、かつ透明性が高いことです。プロトコル開発者であれば誰でも、他のDeFiアプリケーションの豊富なオープンソースコードリポジトリを活用して自分のアプリケーションを構築し、検閲の心配なくブロックチェーン上で実行することができます。インターネットに接続しているユーザーであれば誰でも、何の制限も恐れもなく、これらのDeFiアプリケーションを探求することができます。これは、基本的に、プロトコル上の全通貨供給を公開台帳上で監査できるからです。

DEXsがDeFiの成長を促進

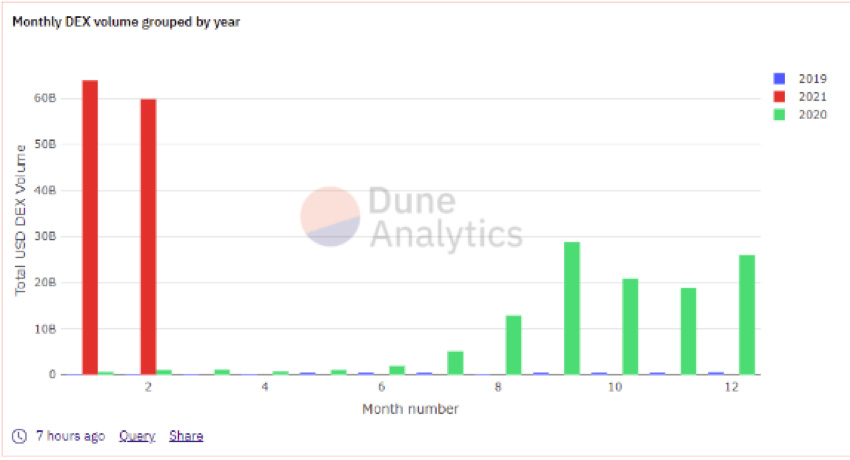

DeFi分野での大規模な成長は、自動化されたマーケットメーカー(AMM)を使ってスワップや資産交換を行う分散型取引所、別名DEXsの革命的な実験と成功によるものであることは間違いありません。Uniswapは、PancakeSwap、SushiSwap、QuickSwap、Curve Financeなどの他のAMMへの道を開きました。過去12ヶ月間のDEXの取引額は6,850億ドルを超え、前年同期比では5,630億ドルとなっています。

DEXの取引量は2021年だけで1,200億ドル以上に急増(Source:DuneAnalytics)

DEXの取引量は2021年だけで1,200億ドル以上に急増(Source:DuneAnalytics)

Dune Analytics社のデータによると、仮想通貨活動、ひいてはDeFi活動の牽引力が低下した後でも、7月1日現在、DEXの1日の取引量は35億2,000万ドルに達しています。DEXの取引量は、すでに中央集権的な取引所に匹敵し、それを上回っており(2020年9月には、Uniswapが1日の取引量でCoinbaseを上回った)、DEXの取引量は2025年までに3倍になる可能性があります。

DeFi銀行は、安定したAPYによって主流の金融セクターを動かすだろう

大手のDeFiプロトコルは、伝統的な金融のレールになりつつあります。Compound Financeは最近、Compound Treasuryを展開することを発表しました。Compound Treasuryは、従来の金融セクターを対象とした商品ですが、米ドル建て預金の安定した4%のAPYを提供しています。なぜこれが重要なのでしょうか?私たちが知っていることは、主流の金融セクターのマクロ的な見通しは、インフレ率の上昇を特徴としていますが、貯蓄に対する金利は依然としてひどいものです。実際、金融機関では、普通預金口座を開設してもマイナス金利になることもあります。現在の米ドルの金利が0.5%であれば、Compound Treasury社は米ドル預金に対して永久に4%のAPYを保証することになります。

Compound FinanceがDeFiプロジェクトの資金調達に成功した後、リクイディティマイニングがDeFiプロジェクトの主力となったように、Compound Treasuryは主流の金融と不安定なDeFiセクターの完璧な架け橋として、新たなムーブメントを起こす可能性があります。今から5年後には、Compound Treasuryのような商品を通じて、より多くの流動性がDeFiに流入することになるでしょう。

国家が巨大なDeFiプールから借り入れ、チェーン上の投票で金融政策を決定する

前節では、前節では、DeFi大手銀行の安定したAPYを背景に、DeFiに大量の流動性が流れ込み、それが大量流出のきっかけになったと述べました。IMFや世界銀行などのグローバルな金融機関は、開発を目的としたローンを提供することで知られていますが、要請国の文化的成長に反するような厳しい条件が付けられていることもあります。

現在、ほとんどのDeFi融資プロトコルではネガティブレバレッジが採用されており、融資の担保資産が借り入れ資金よりも大きいことが求められていますが、DeFiでは無担保融資が急速に普及しつつあります。DeFiの信用格付けシステムが機能していれば、国家であっても、プロトコル上で増大するTVLを活用することができ、ひいては、ほとんどのDeFiプロトコルで見られるように、オンチェーンガバナンスによってローンの条件を決定することができます。

チェーンを超えたDeFiの相互接続の深化

すでに、Plasma、Yearn、FrontierなどのDeFiアプリケーションがあり、あらゆるDeFiトークンを簡単に投資、保管、管理できるワンストップの目的地を提供しています。この種のプラットフォームは、ポートフォリオ管理、流動性プール、貸し借り、DEX&スワップアグリゲーター、クロスチェーン・アセットスワップなど、すべてを単一のダッシュボードで行うことができるという、ほとんどのDeFiユーザーが提唱するニーズを示しています。

(Source:LeewayHertz)

(Source:LeewayHertz)

ほとんどのDeFiアプリケーションが互いにコンポーザブルであるという事実は、ネイティブチェーンに関係なく、自分自身とつながる機会をさらに広げるものです。

DeFiプロジェクトの相互接続を促進するもう1つの要因は、ベースレイヤーとしてのイーサリアムに内在する問題で、十分な速度が得られなかったり、取引手数料が高騰したりしています。そのため、Polkadot、Binance Smart Chain、Solana、Avalanche、Algorandなどの挑戦的なチェーンが登場し、DeFi分野におけるEthereumの市場支配が初めて脅かされる可能性が出てきたのです。競合するチェーンに関わらず、傾向としては、DeFiが単一のチェーンで生き生きと繁栄することはないでしょう。すでにチェーンを越えた革新的なDeFi通信の方法が増え、むしろ普及しています。リクイディティ・ミラーリングからアセット・ブリッジング、さらにはレイヤー2の台頭まで、将来のDeFiは、チェーン同士がより密接に絡み合うようになり、単一のチェーンが非常に強い市場支配力を持つようにはならないでしょう。

結論として、DeFi活動は、特に伝統的な金融が日々清算する量と比較すると、まだ初期段階にあります。今後5年以内に、DEXは十分な規模に成長し、従来の中央集権的な取引所と比較して、より多くの仮想通貨取引がDEXで行われるようになるでしょう。

DeFiはまた、主流の金融を支えるレールへと変化していくでしょう。なぜなら、主流の金融機関の多くは、何らかの形で安定した魅力的なAPYを求めてDEXに参入するからです。

また、主流の金融機関からの流動性の増加に伴い、国家でさえも巨大なDeFi銀行から借り入れるようになり、その融資条件はガバナンス・トークン保有者によって決定されるようになるかもしれません。

DeFiの未来は、イーサリアム、Polkadot、BSC、Solanaなどの特定のチェーンにあるわけではなく、むしろ、親チェーンに関係なく、ほとんどのDeFiアプリケーションは、それ自体が深く相互に接続されることになるでしょう。

こちらの記事も合わせてどうぞ

免責事項:この記事は暗号資産取引所「Overbit」からの寄稿記事であり、ニュースやアドバイスではありません。暗号資産ニュースメディアBITTIMESは、このページに掲載されている内容や製品について保証いたしません。当ウェブサイトに掲載されている投資情報・戦略・内容に関しましては、投資勧誘・商品の推奨を目的にしたものではありません。実際に登録・投資・商品の購入などを行う際は、当ウェブサイトの情報に全面的に依拠して投資判断を下すことはお控えいただき、登録・投資・購入などに関するご決定はお住まいの国や地域の法律に従って皆様ご自身のご判断で行っていただきますようお願いいたします。