日本銀行(日銀)は2020年10月9日に、中央銀行デジタル通貨(CBDC)に関する取り組み方針を公表し、「一般利用型CBDC」を導入した際に期待される機能や役割、具備すべき基本的な特性、考慮すべきポイント、今後の実証実験計画などを明らかにしました。日銀は『2021年度の早い段階で”概念実証の第1段階”を開始することを目指している』と説明しています。

こちらから読む:韓国中銀、CBDC流通テスト”2021年”にも実施へ「CBDC」関連ニュース

一般利用型CBDCの導入で期待される機能・役割

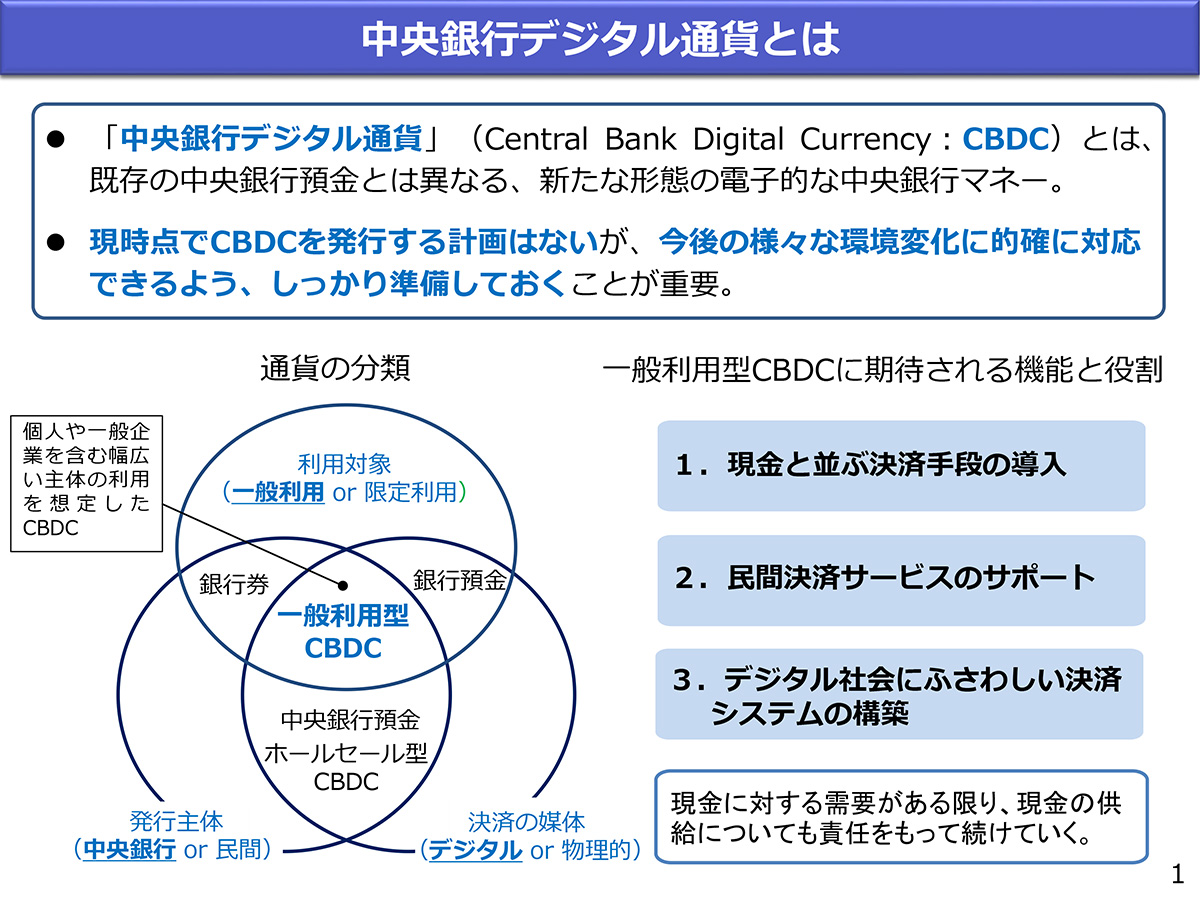

日本銀行(日銀)は今回の発表の中でも『現時点で中央銀行デジタル通貨(CBDC)を発行する計画はない』ということを最初に強調していますが、それにあわせて『決済システム全体の安定性と効率性を確保する観点から、今後の様々な環境変化に的確に対応できるよう、しっかり準備しておくことが重要であると考えている』とも説明しています。

日銀はこれまでにもCBDCに関するレポートを公開していましたが、今回の発表では個人や企業を含む幅広い主体の利用を想定した「一般利用型CBDC」に関する日本銀行の取り組み方針が公表されています。

中央銀行デジタル通貨の種類としては、日銀と金融機関の間で流通する「ホールセール型CBDC」と、一般の人々が現金の代わりに使用する「一般利用型CBDC」の2種類がありますが、日本で”一般利用型CBDC”を導入する場合に期待される機能や役割としては以下のようなものが考えられると説明されています。

「現金と並ぶ決済手段」としての機能・役割

日本では依然として現金の利用率が高いため『当面の間は現金の流通が大きく減少する可能性は高くない』と考えられているものの、仮に将来的に現金の流通が大きく減少して、民間で発行されているデジタルマネーが現金の機能を十分に代替できなかった場合には、”現金に並ぶ決済手段”として「一般利用型CBDC」が提供される可能性があるとされています。

しかしながら日本銀行は『現金に対する需要がある限り、日本銀行は現金の供給についても責任をもって続けていく』とも説明しています。

「民間決済サービスをサポートする」役割

また、現金の流通が減少する事態が生じなかった場合でも、決済システム全体の安定性・効率性を高める必要があった場合には、”民間決済サービスをサポートするための手段”としてCBDCを発行することが適切となる可能性があるとされています。

デジタル社会にふさわしい決済システムの構築

日本銀行はこれら2つの機能・役割以外にも『日銀がCBDCを発行したうえで、民間事業者の創意工夫により様々なサービスを上乗せして提供することなどがデジタル社会にふさわしい安定的・効率的な決済システムの構築に繋がる可能性があるとも考えられる』と説明しています。

一般利用型CBDCが具備すべき基本的な特性

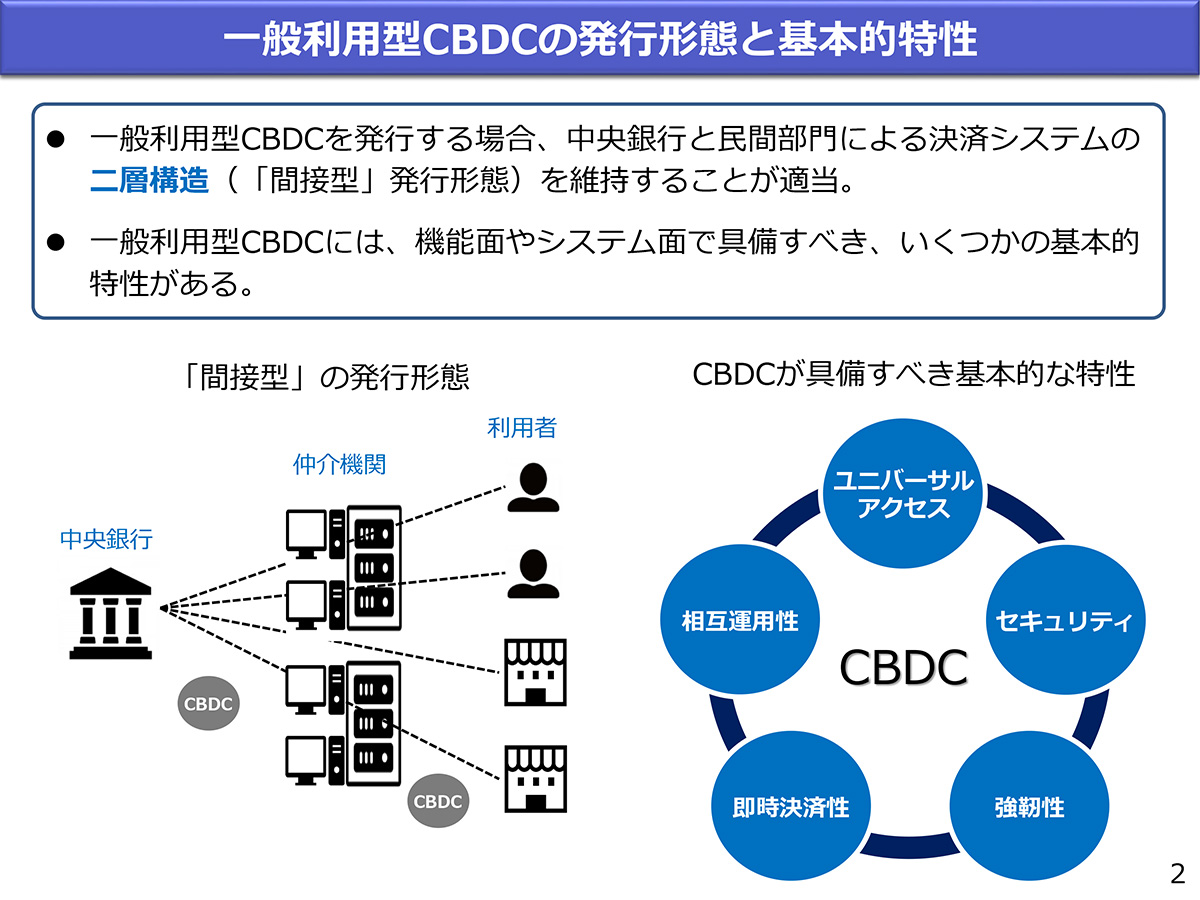

日本銀行は『一般利用型CBDCを発行する場合には、”中央銀行と民間部門による決済システムの二層構造を維持すること”が適当であるため、”間接型”の発行形態が基本になる』と説明しています。

この「間接型の発行形態」で一般利用型CBDCを発行する場合には、機能面・システム面で以下のような基本的特性を備える必要があると説明されています。

ユニバーサルアクセス

CBDCを「誰でも使えるもの」とするためには、送金・支払を行う際に用いる端末・カードなどの利用対象者を制限することがないよう、簡便性や携帯性に関する設計面での工夫が必要。

セキュリティ

CBDCを「安心して使える」ものとするためには、偽造抵抗力を確保し、各種不正を排除するよう、セキュリティを高める取り組みが必要。

強靭性

CBDCを「いつでも、どこでも使える」ものとするためには、エンドユーザーが、24時間365日、常に利用できる仕組みが必要。システム・通信障害や電力途絶といったオフライン環境下でも利用できる仕組みを確保することも、自然災害の多い日本において重要なポイント。

即時決済性

CBDCには、現金と同様の中央銀行マネーとして、決済のファイナリティ(支払完了性)および即時決済性が求められる。また、多数のユーザーによる高頻度の決済を迅速に完了させるためには、システム面での十分な処理性能と将来の利用増加に備えた拡張性が必要。

相互運用性

CBDCを運営するシステムについては「民間決済システムなどとの相互運用性を確保していること」や「将来の民間決済サービスの高度化などに適応するために柔軟な構造となっていること」が重要。

なお、CBDCを導入する場合でも、上記のうち、ユニバーサルアクセスや強靭性を確保するための取り組みについては、今後の現金の利用状況に応じて段階的に進めていくことが適当かも知れない。

CBDCを導入する場合に考慮すべきポイント

中央銀行デジタル通貨(CBDC)を導入する場合に考慮すべきポイントとしては以下のような項目が挙げられています。

物価の安定や金融システムの安定との関係

CBDCを導入する場合には、金融政策の有効性や金融システムの安定性の観点から、CBDCの機能要件や経済的な設計(発行額・保有額の制限や付利の有無等)については慎重な考慮が必要。

イノベーションの促進

イノベーションを促進する観点から、中央銀行と民間事業者の協調・役割分担のあり方、すなわち「日本銀行はCBDCの枠組みや技術的な規格をどこまで定め、どこからを民間事業者の創意工夫に任せるのか」といった点をしっかりと検討していく必要がある。

プライバシーの確保と利用者情報の取扱い

情報の取扱いに関する様々な要請を考慮しながら、中央銀行と民間事業者の役割分担、すなわち「誰が、どの範囲のデータを、どのような条件のもとで取得、管理するか」について検討する必要がある。

クロスボーダー決済との関係

各国中央銀行の動きなどをしっかりフォローしながら、国内利用だけでなく、クロスボーダー決済への活用可能性を確保していくことが望ましい。

CBDCに関する「今後の取り組み方針」について

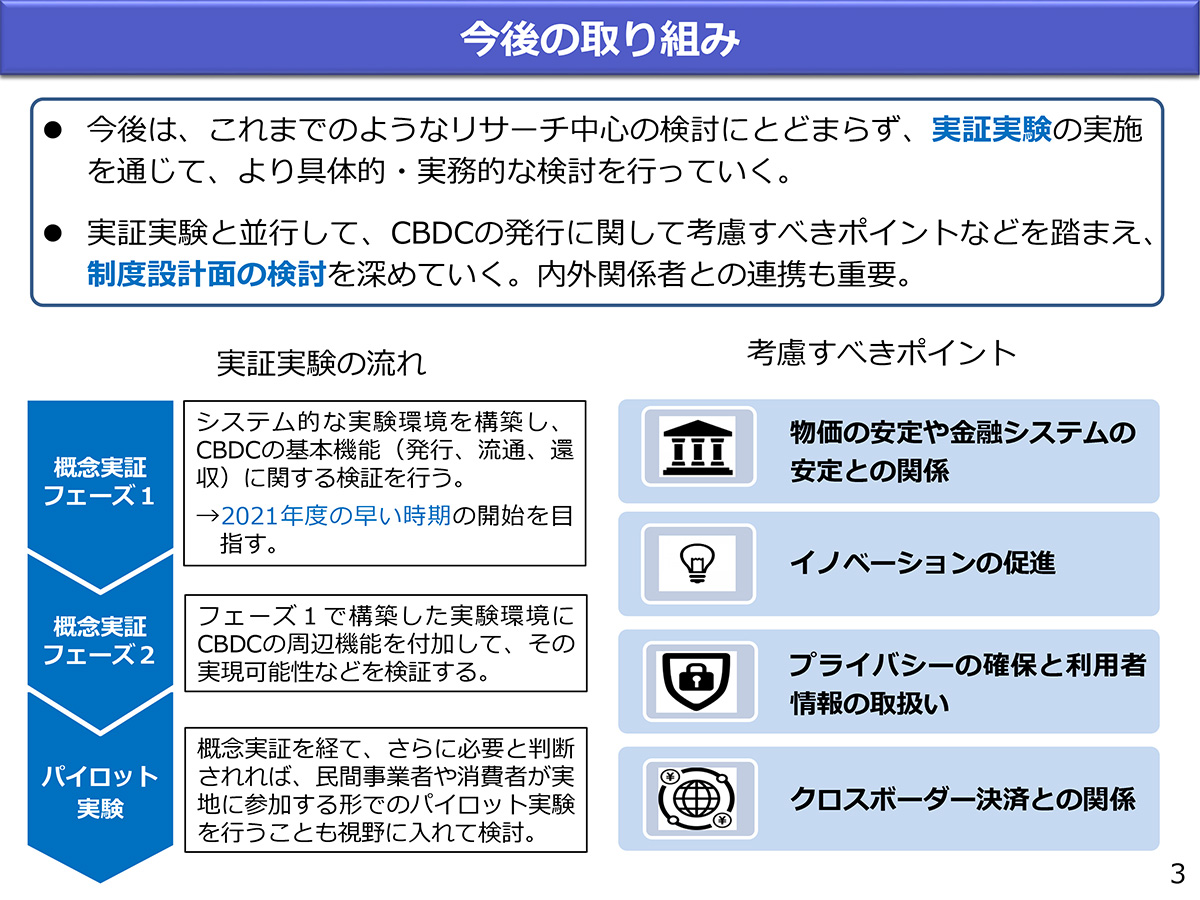

中央銀行デジタル通貨(CBDC)に関する「今後の取り組み方針」としては、以下3つの予定が立てられていることが報告されており、『今後とも、様々な環境変化に的確に対応できるよう必要な準備を進めていく方針』だと説明されています。

実証実験

日本銀行は『今後はこれまでのようなリサーチを中心とした検討だけでなく、実証実験などを通じてより具体的・実務的な検討を行なっていく』と説明しています。

まず最初は「概念実証」を通じて”CBDCの基本的な機能や具備すべき特性が技術的に実現可能かどうか”についての検証を行い、そのうえで必要と判断された場合には「パイロット実験」の実施も検討するとされています。

実証実験は以下のようなステップで進められることになっており、「概念実証フェーズ1」に関しては2021年度の早い時期に開始することを目指していると説明されています。

【概念実証フェーズ1】

・システム的な実験環境を構築し、決済手段としてのCBDCの中核をなす、発行、流通、還収の基本機能に関する検証を行う

【概念実証フェーズ2】

・フェーズ1で構築した実験環境にCBDCの周辺機能を付加して、その実現可能性などを検証する

【パイロット実験】

・概念実証を経て、さらに必要と判断されれば、民間事業者や消費者が実地に参加する形でのパイロット実験を行うことも視野に入れて検討していく。

制度設計面の検討

日本銀行は実証実験と並行して、以下4つの点についても順次検討を進めていくと説明しています。

- 中央銀行と民間事業者の協調・役割分担のあり方

- CBDCの発行額・保有額制限や付利に関する考え方

- プライバシーの確保と利用者情報の取扱い

- デジタル通貨に関連する情報技術の標準化のあり方

内外関係者との連携

日本銀行は『今後も引き続き他の中央銀行と密接に連携しながらCBDCの基本的な特性や実務面に及ぼす影響について理解を深め、自らの検討に活かしていく』と説明しています。

また、CBDCの導入を検討する場合にはシステム面・制度面の枠を超えた大規模な取り組みが必要となるため「銀行・ノンバンク決済事業者・ITや法律の専門家・関係当局」などと協力しながら様々な知見を今後の検討に活かすことを重視していくとしています。

日本銀行が公表した「中央銀行デジタル通貨(CBDC)に関する取り組み方針」の詳細は以下の公式発表ページで確認することができます。

>>「日本銀行」の公式発表はこちら